この記事では、ボルマン本(FX5分足スキャルピング)で登場する「プルバックの反転」の概要と、仕掛けパターン、そして実例を交えた仕掛け例を紹介しています。

ボブ・ボルマン氏、アル・ブルックス氏ら本人による分析、トレード手法を学びたい方は、書籍をご確認ください。

はじめに

プルバックの反転は、ボルマン本で出てくる用語です。

私は、このプルバックの反転を極めることこそ相場の本質を究めることと言っても過言ではない、というくらい重要な要素だと考えています。

理屈自体はそれほど難しくなく、むしろ簡単で、話を聞くだけだとスッと頭に入ると思います。

しかしながら、これをリアルトレードで実践するのは非常に難しく、途中で諦めたり「でたらめな理論だ」と結論づけて別の道に走る人も多くいるのではと思います。

本記事では、そんなプルバックの反転の基本的性質、セットアップパターンから仕掛けパターンまでを説明します。

終盤では、検証とトレードで実感した、王道のプルバックの反転パターンも公開します。

プルバックの反転(通称:pr)の特徴

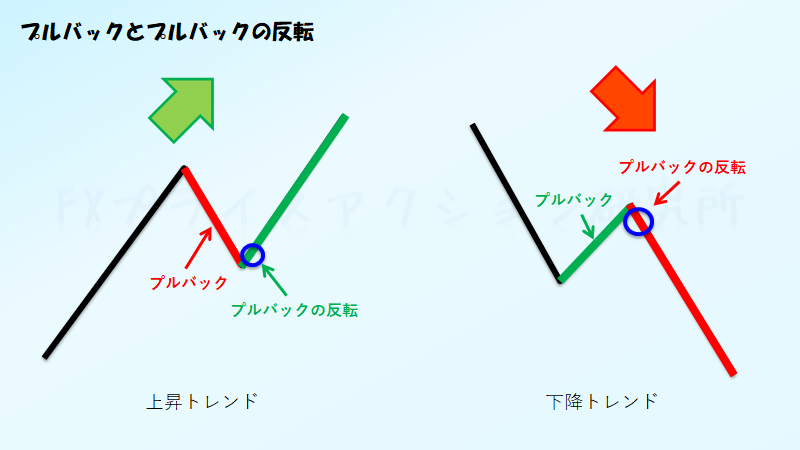

「プルバックの反転」という言葉自体は、その名前の通りプルバックが反転した部分を指しています。

トレンド方向に進んでいた相場が、主に推進側の利確と調整側のスキャル(短期間)の仕掛けによってプルバックが発生する……と考えられています。

その後、再びトレンド方向に相場が推移したタイミングがプルバックの反転です。

ボルマン本では、このタイミングでの仕掛けをプルバックの反転と呼び、第9章の連続した日中チャートでは、チャート上に記号としてprと表記しています。

基本的に順張り

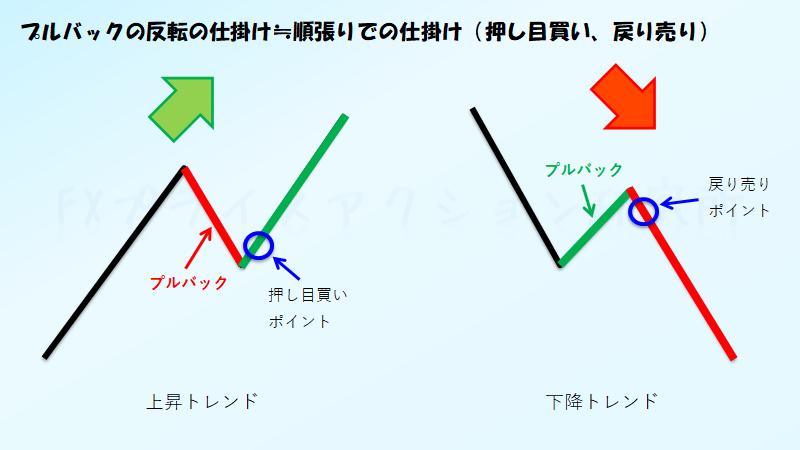

プルバックの反転は、基本的に順張り(トレンドフォロー)の仕掛けです。

言い方を変えると、プルバックの反転とは押し目買いと戻り売りのことを指しています。

トレーディングレンジにおけるプルバックの反転は、考え方によっては逆張りとも言えなくもないですが、「プルバック」自体が基本的にトレンド方向に対する反転の波動を指しているため、やはり順張りと考えるのが妥当です。

なお、ブルックス本に記載されている「プルバック(Pullback)」の考え方は以下のとおりです:

トレンドやスイングやレッグのなかにできる一時的なカウンタートレンド方向の動き(押しや戻り)で、(以下略)

アル・ブルックス 著、 井田京子 訳「プライスアクショントレード入門」(Pan Rolling社) 用語集より p.576

「プルバック」で仕掛けるなら逆張りかもしれませんが、プルバックの反転での仕掛けは順張りであることが伺えます。

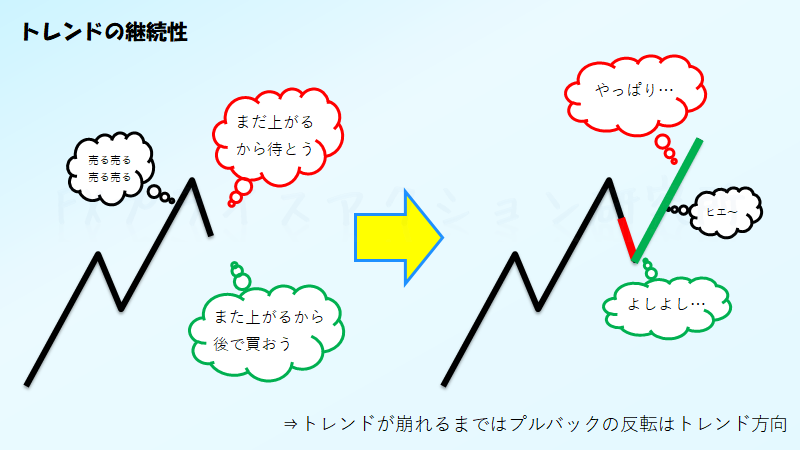

トレンドは(なかなか)裏切らない

上図のような上昇トレンドが形成されている場合について考えてみます。

マーケットに参加している多くのトレーダーは、プルバックの開始とともに「どこかでまたトレンド方向に転換する」と考え、押し目買いのタイミングを待ちます。

この流れは、「そろそろトレンドが収まるのでは…」という考えが多数派を占めない限り続きます。

そのような考え(トレンドが収まる、転換する)が生じるパターンとしては、チャネルラインの上抜けやダブルトップの形成といったテクニカル的要因(≒プライスアクション的要因)がありますし、要人発言や経済指標などによるファンダメンタルズ要因なども考えられます。

どちらにしても、トレンドが破綻するような要因が発生するまではプルバック→反転の流れが続きます。

この反転の部分でなんらかの根拠を持って仕掛けることが、プルバックの反転の基本戦略です。

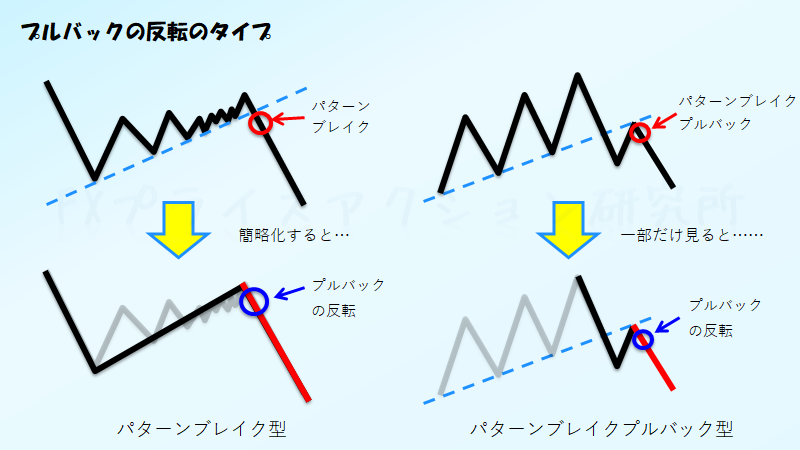

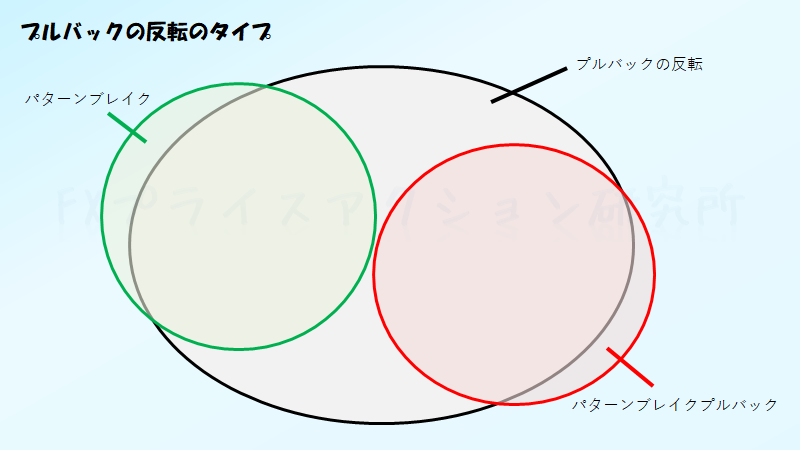

場合によってはパターンブレイクでもあるし、パターンブレイクプルバックでもある

プルバックの反転は、その仕掛け足の形によっては、別記事にて先述しているパターンブレイクやパターンブレイクプルバックにも含まれると考えます。

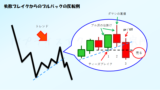

上図の左側は、ビルドアップを伴う典型的なパターンブレイクの仕掛けパターンですが、トレンドラインを考慮しなければプルバックの反転とも解釈できます。

上図右側はパターンブレイクプルバックの典型例ですが、これもパターンブレイク後に再度プルバックが起きた後のプルバックの反転の仕掛けと解釈できます。

私が考える、「プルバックの反転とパターンブレイク・パターンブレイクプルバックの関係」をベン図で表すと上のような形に収まります。

たまにある亜種を除くと、プルバックの反転はパターンブレイクの一部かパターンブレイクプルバックの一部と考えられ、結局2つの仕掛けパターンを極めようと思ったら、プルバックの反転を極めることが最短と考えます。

他の理由として、「トレンドライン」というわかりやすい基準がある分とっつきやすいというメリットから、プルバックの反転パターンの中では説明しやすいから……という考えもあると思います。

プルバックの反転の仕掛けのセットアップパターン

ボルマン本にて記載されているセットアップパターンについて説明します。

また、ブルックス本にて記述されている内容を、プルバックの反転パターンとして置き換えた際の考え方も合わせて説明します。

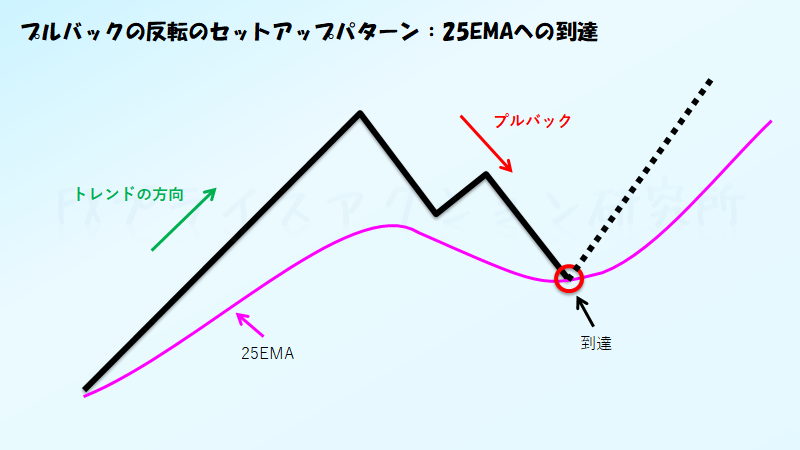

25EMAへの到達

ボルマン本では25EMA(25本指数平滑移動平均線)を使用しています。

この25EMAのライン上に調整のプルバックが到達する頃合いで反転することが多く、ボルマン本では「目安」として使用されています。

ここで気をつけたいのは、「25EMAに到達したから反発する」のではなく、「反発するタイミングが25EMAの到達に近い」ということです。

25EMAに到達したから反発するという理論が正しければ、26EMAでも概ね正しいですし、24EMAでも概ね正しい……ということはチャートで各EMAを設定すればすぐにおわかり頂けると思います。

「じゃあ25本である根拠は?」となりますが、結局のところ、25本であることの絶対的な理由や根拠はありません。

ちなみに、ブルックス本では似たような理由で20EMAが採用されています。

要するに、20~25本くらいのEMAであれば、トレンド方向のスイングに対するプルバックの反転ポイントがEMAに触れたあたりで発生する……ということになり、セットアップの目安として使うことができます。

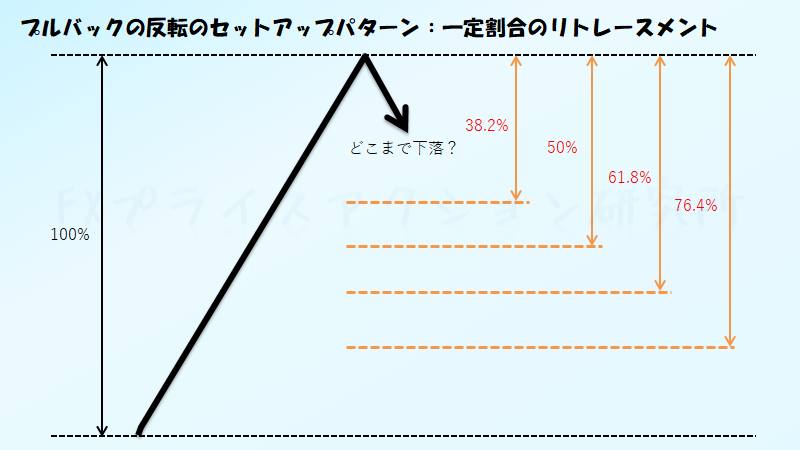

一定割合のリトレースメントの発生(フィボナッチ・リトレースメント)

トレンドが強い場合、トレンド方向へのスイングに対し40~60%のプルバックが発生してから再度トレンド方向へ反転することが多い……という実情から、フィボナッチリトレースメントの数値である38.2%, 50.0%, 61.8%などが押し(戻し)の量の目安として利用されています。

これもEMA同様あくまで目安であり、フィボナッチの値を闇雲に盲信する必要はないと考えます。

なお、ボルマン本には40~60%のリトレースメントに対して「フィボナッチ」の言及はなく、ブルックス本ではそこかしこに「38.2?そんなの約40%でいいでしょ」というような考え方が見て取れます(フィボナッチ・リトレースメントに対して否定的)。

トレンドラインの到達の確認

プルバックが水平線や斜め線へ到達した際に反転のセットアップが始まることがあります。

この考え方はいわゆるパターンブレイクプルバックと似ているため、パターンブレイクプルバック後の仕掛けはプルバックの反転の仕掛けの一部と解釈できます。

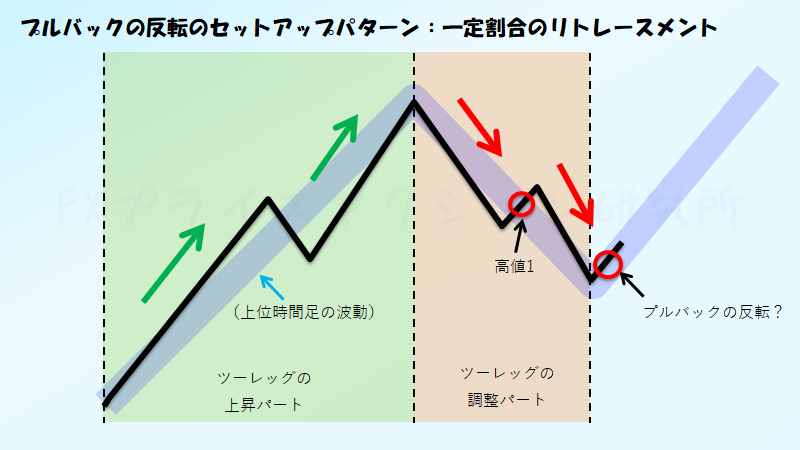

ブルックス本的解釈における「プルバックの反転」

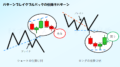

ブルックス本でいう「ツーレッグの調整」という概念で考えた時に、ツーレッグ目に突入した展開以降をプルバックの反転のセットアップ段階と考えることができます。

上図を例にした場合、高値1の足を確認して、以降で安値を下回る足(≒安値1)が出現したところでツーレッグ目の調整に入ったとみなし、セットアップに入ったと考えます。

セットアップに入ったら、以降の足は全てシグナル足となりうる足として準備する必要があります。

プルバックの反転の仕掛けタイミング

プルバックの反転セットアップを確認し、仕掛けに移行する際のタイミングは、これまで説明してきたタイミングと基本的には変わりません。

最も推奨となる仕掛けタイミングは、仕掛け足がシグナル足の高値(もしくは安値)を超えたタイミングとなります。

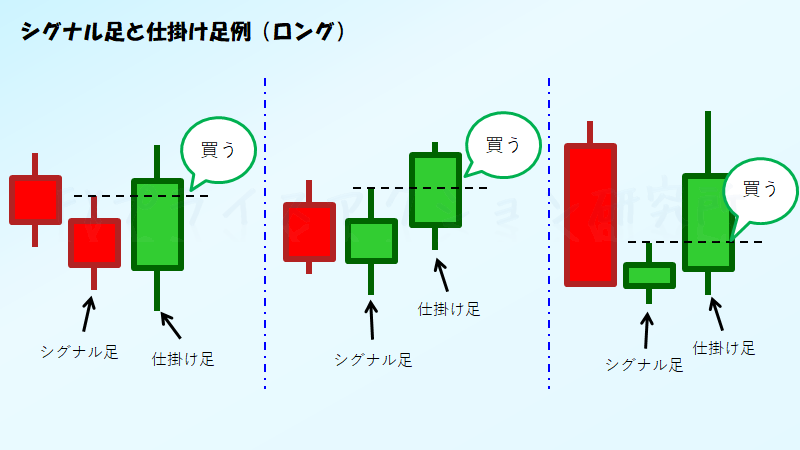

ロング:シグナル足の高値更新

ロングを仕掛ける時は、1本前の足(シグナル足)の高値を上回ったタイミングで仕掛けます。

トリガーとしてわかりやすい点と、逆指値の設定位置が明確である特長があります(シグナル足の下に設定する)。

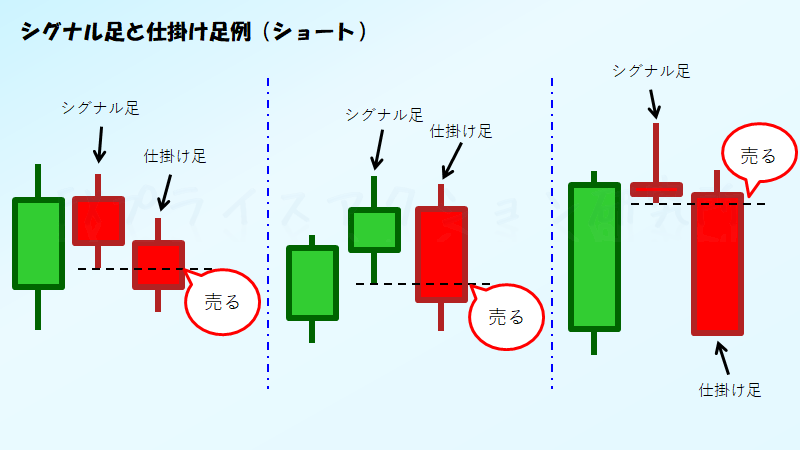

ショート:シグナル足の安値更新

ショートを仕掛ける時は、1本前の足の安値を下回ったタイミングで仕掛けます。

逆指値はシグナル足の高値の少し上に置きます。

直近の高値がシグナル足でなく、別の足が記録している場合は、その足の高値の上に置くのも問題ありません。

安全に行くなら、引けまで待つ

高値、安値更新のタイミングで仕掛けると、往々にして食らうのが「ダマシ」です。

「更新したので仕掛けたが、その直後に反転して勢いよくストップに刺さって損切りになった……」という経験をされた方は多いかと思います。

これを防ぐ最も簡単な方法が、「足の引け(確定)まで待つ」という方法です。

高値・安値更新で仕掛けるよりも不利なレートでエントリーすることが増えますが、ダマシの足でエントリーすることがなくなるため、着実に勝率を上げる(無駄な損失を減らす)ことができると考えます。

当研究所が検証したプルバックの反転の王道仕掛けパターン

本節の内容はボルマン本やブルックス本には記述されていない内容ですが、検証や実際のトレードを通して実感したよくある仕掛けパターンについて紹介します。

以下の説明ではロングについて説明していますが、ショートについても方向が違うというだけで、考え方は一緒です。

検証(トレード)は主にEURUSDの5分足を使って行ったものですが、原則他の通貨ペアや時間足でも通用すると考えます(ただ通貨の性質によって若干の違いは出てくるかもしれない)。

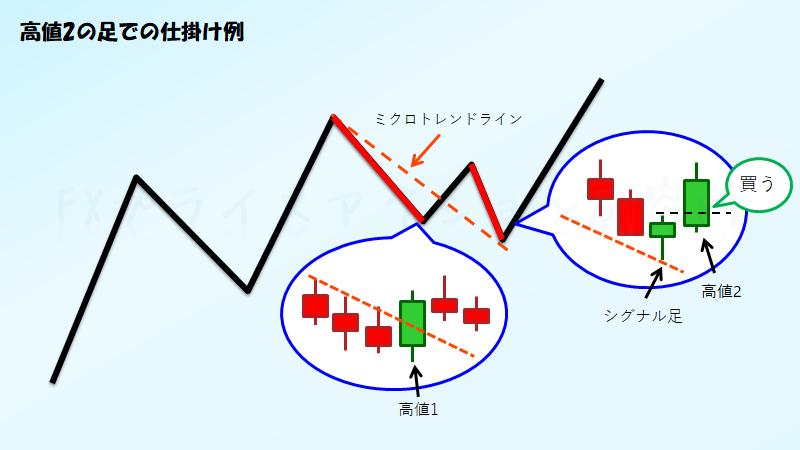

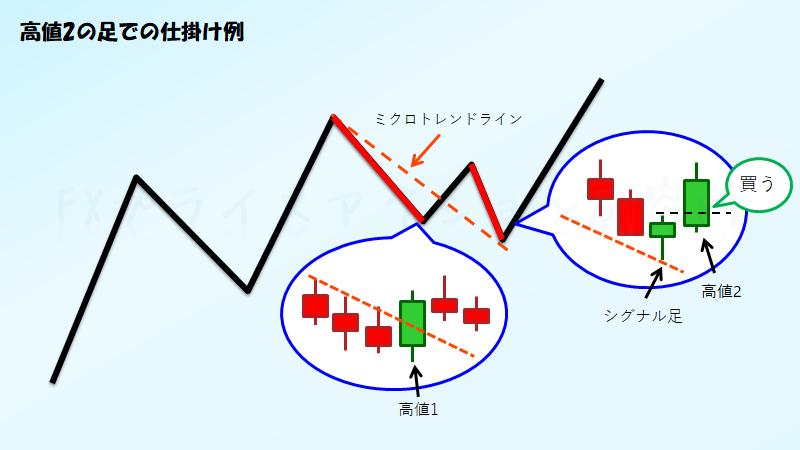

高値2(安値2)の足での仕掛け:高値1(安値1)でミクロトレンドラインのブレイクがあったか?

高値2(安値2)でトレンドフォローの仕掛けを考えるのは、調整のツーレッグを完了を持って仕掛けるという前提にあります。

上昇トレンドの場合、調整のツーレッグが終わる最も典型的なタイミングが高値2の足の出現タイミングになりますが、高値2の足の出現で必ず仕掛けるのではなく、ここまでの展開について観察することをお勧めします。

最初に確認するのはワンレッグ目の調整を終わらせる高値1の足の強さです。

高値1の足が、ワンレッグ目の調整で引けるミクロトレンドラインをブレイクするような展開であればそれなりに強い足と考えられ、ブル派の存在が確認できます。

このまま上昇スイングが開始するようなパターンも稀にあるかもしれませんが、その場合は基本的に見送ります(私の場合)。

高値1でミクロトレンドラインをブレイクしたのであれば、高値2の足はミクロトレンドラインに対するパターンブレイクプルバック後の仕掛け足になることがよくあります。

この場合はツーレッグ目の調整レッグの強さやシグナル足からプルバック側の勢いを判断してから、高値2で仕掛けます。

調整のワンレッグ目よりツーレッグ目のほうが下落幅や勢いが弱回っていると判断できれば、より反転の期待は高まります。

闇雲に高値2(安値2)で仕掛ければ良い……というわけではないことが分かります。

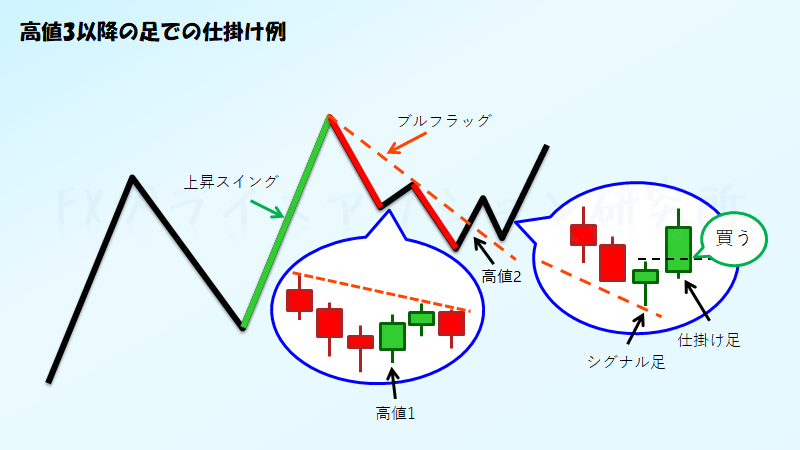

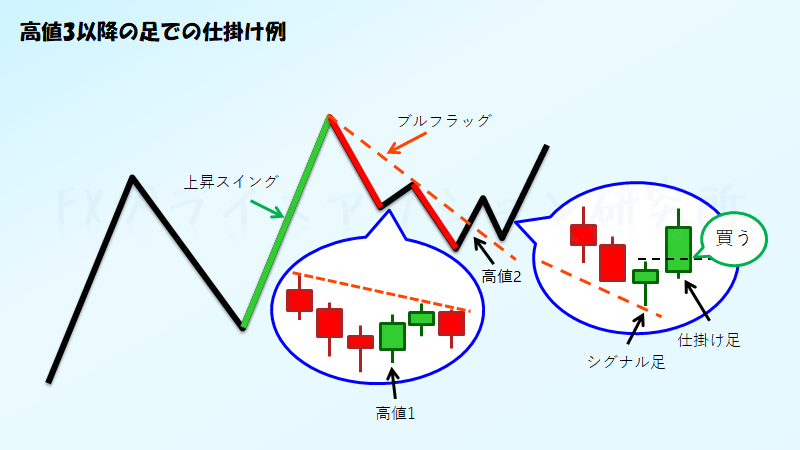

高値3(安値3)以降の足での仕掛け:二度の試しやトレンド方向への反転足が確認できるか?

先ほどとは異なり、高値2でブルフラッグをブレイクするような展開である場合、私は基本的には見送ります。

上図は、高値1の足がワンレッグ目においてミクロトレンドラインをブレイクするような展開がなく、高値1の高値とスイングの高値でブルフラッグを形成したようなパターンです。

そのフラッグをブレイクしたのが高値2の場合、高値2の前にビルドアップような展開がないと、高値2で仕掛けるのは勝率が低いと考えます(実際どうかは各自で検証してみてください)。

もちろんそのままトレンド方向に相場が動くこともあり、仕掛け足を含めて足2本分くらいまでは「仕掛けておけば良かった」と思わされるような展開が起こることもしばしばあります。

それでも仕掛けない理由は簡単で、高値2の足以降も調整のプルバックが続いて高値3、高値4の足が出現する確率が高いから(=損切りになる可能性が高いから)です。

高値2の足がブルフラッグをブレイクした場合、再度ブルフラッグや安値を試すようなプルバックが起こるのを待つのが基本線です。

その後プルバック側の仕掛けが失敗に終わったり、強気の反転足が出現し高値3の足が確認できたところで仕掛けます。

ダマシの安値出現後の仕掛けとなると、プルバックの反転というより失敗ブレイクからのトレード(tff)に近いトレードパターンになります。

結局のところ、失敗ブレイクからのトレードもプルバックの反転の一部ということになります。

プルバックの反転の実例(2020/9/7 内容一新)

※以降で示す例は、ボルマン本で示されている「プルバックの反転」よりワンテンポ遅い例が多いです(多くなると思います)。

これは、筆者個人の分析において「勝率も考慮した場合ベターである」と考えるプルバックの反転以降の仕掛けポイントを示しているためです。

(と同時に、ボルマン本での「プルバックの反転」で紹介されている仕掛けタイミングは、現代(発売から10年弱経過した2020年)では、やや勝率(PF)に疑問が残ると感じています)

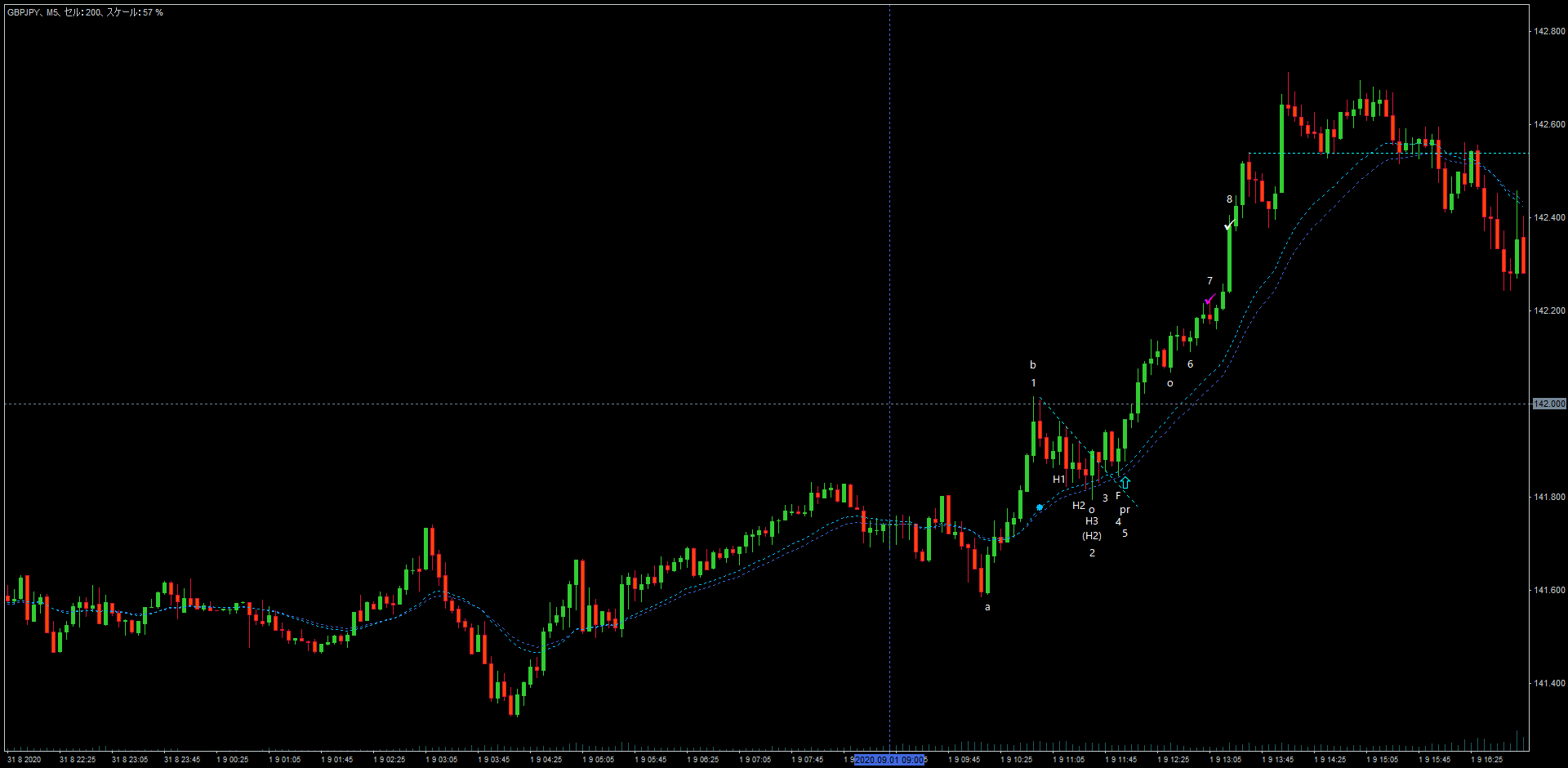

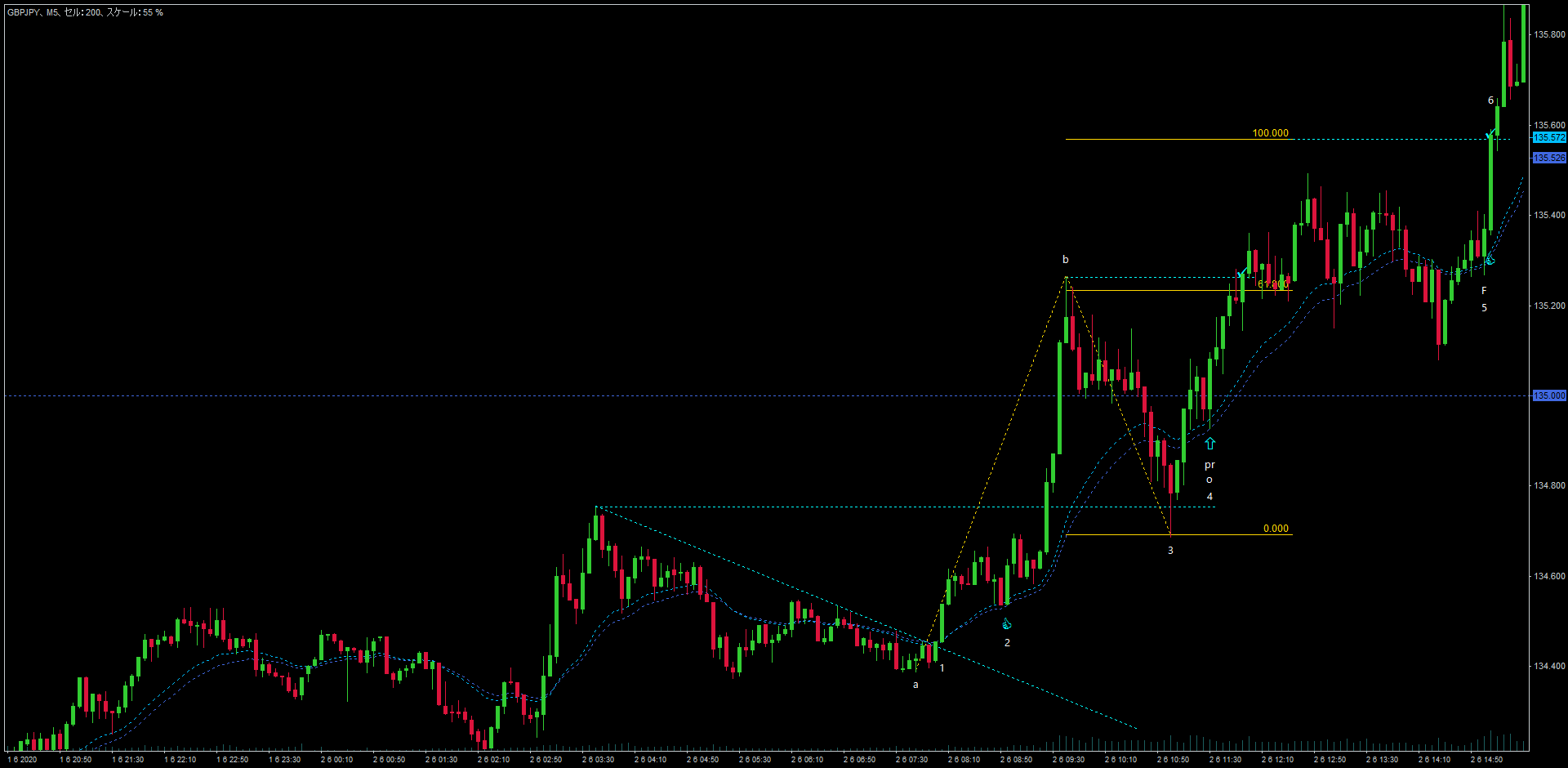

例1:メジャードムーブを狙ったプルバックの反転買い(GBPJPY 5分足)

2020/9/1 GBPJPY 5分足 ツール:Forex Tester 4、ヒストリカルデータ:Dukascopy Japan

a-bの勢いのある上昇スイングのあと調整が起こり、ミクロトレンドラインをブレイクした後に生じた押し目買いポイントです(足5)。

足3でミクロトレンドライン(水色破線)を抜けており、結果的にはこの足のどこかで買っていても成功していますが、足4のような押し(ダマシの安値)を確認してから足5で買うほうがより押し目買いポイントとして高勝率が期待できると考えます(足3で買った場合、足4の下落が足2の安値を下回るような展開も十分起こりうる)。

仕掛けるタイミングは、2本前の陰線の高値更新後に買うのが最も無難で、次に足4の高値更新で買うタイミングが考えられます。

ストップはスキャル的な考えだと足4の安値の下ですが、理屈(足5での仕掛けが明確に失敗だといえるポイント)で考えれば足2の安値の下に置くのが最も妥当だと考えます。

唯一の懸念点は142円のトリプルゼロのマグネット的な作用ですが、足1で事前にトリプルゼロに到達しており、ここで前もって精算(ブル派の売り戻しや含み損を抱えたベア派の損切りなど)がなされたと考えると、その直後のトリプルゼロへの試しではマグネット的な効果はやや低下すると考えられます(≒そのまま上昇する期待が持てる)。

利確についてですが、a-bのスイングに対するメジャードムーブを考えた際、足8(かその2本前)でちょうど到達しており(下図)、ここで全部決済でも大成功といえます。

a-bのスイング幅を足2の安値から適用すると、足7で同じ値幅に達する(メジャームーブ達成)

足6や足7の安値下回りタイミングで利食いすることも一応手としては考えられます(部分利食い)。

欲を言えば、足9がクライマックス感のある大陽線となっているので、この足の引けで全ポジションを利食いできればなおいいのですが……

※より細かい分析

足1:トリプルゼロに到達足、次の足で高値更新を狙うも反転し、以後一旦調整が起こる

足2:前半はベア派優勢の陰線が形成されていたが途中で反転し、最後は陽線包み足で引けた高値3の足。高値2の足がダマシになっているため、足2を「(実質)高値2」と解釈することもできる。ミクロトレンドラインは明確にはブレイクしていない。

足3:ミクロトレンドラインを明確にブレイクして引けた足

足4:足3の安値も更新したがダマシとなり、下ヒゲの長い陽線で引けた足

足5:プルバックの反転後の押し目買いポイント

足6:1本前の足が包み足に近い陰線となっており、安値更新で利食いするのも理屈的には悪くない

足7:メジャードムーブ到達足、最低でもポジションの半分は利食いしたい

足8:クライマックス感のある実体の大きい陽線

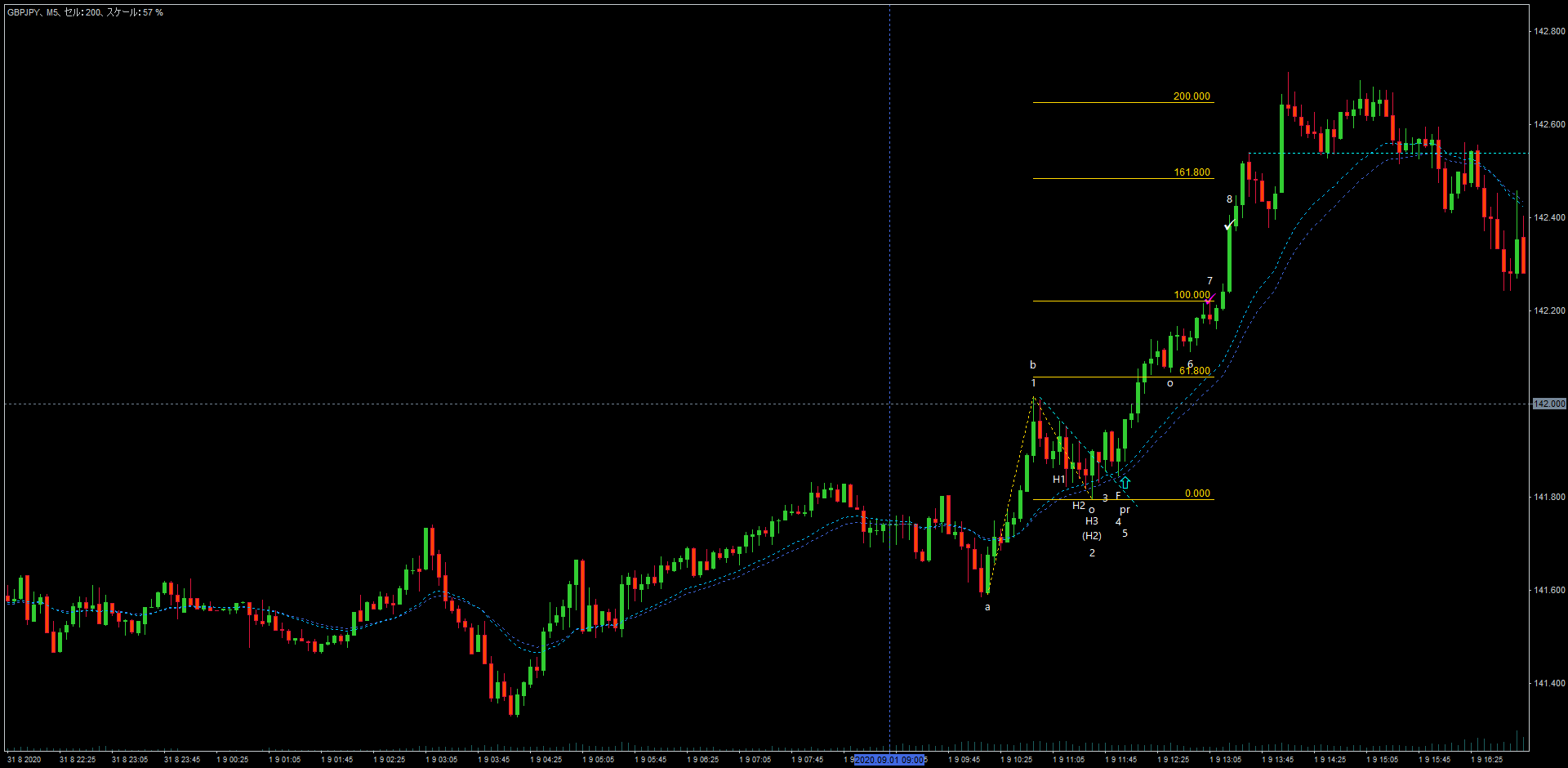

例2:EMA近辺で反転したプルバックの反転買い(GBPJPY 5分足)

2020/6/30 GBPJPY 5分足 ツール:Forex Tester 4、ヒストリカルデータ:Dukascopy Japan

足1から始まった上昇スイングが当日の高値近辺で反転し調整し始めたあと、20EMA到達後に反転し押し目買いポイントとなった例です。この例は比較的ボルマン本でも見受けられるようなパターンだと思います。

ブルックス的要領で高値のカウントをすると、仕掛け足は調整時における定義上高値1の足です。そのため、もうワンレッグの調整があると考えることもできますが、足4は1本前の高値こそ上回ってはないものの実体の大きい陽線を記録しており、下位時間足チャートでは足4の最中に一度反転が生じていることは想像できます。

足6の高値更新を「実質高値2」と考えられれば1本前の強気の陽線とEMAでの反発、そして事前に強いスイングがあることなどを総合して仕掛けるに値する足と考えられます(本音を言えば、足6の後の押し目を待ってから仕掛けたいが、足5が最後の押し目だった)。

※より細かい分析

足1:数時間前につけた安値に対し、着実に安値を切り上げている

足2:トレンドラインブレイク後揉み合っているが、強気の陽線で引け、トレンドラインを明確にブレイクした。次の足で再度トレンドラインを試したが、反発した下影陽線が確認でき、ブレイクが決定づいた

足3:当日高値に到達し、反発と利確が生じた印象

足4:足3の高値は上回ってはいないが、実体(始値)は上回っており、実質高値1と解釈できる足

足5:20EMAに到達後反発した強気の陽線(25EMAにはギリギリ達しなかった)

足6:実質高値2の足で、ミクロトレンドラインも明確にブレイクした足。最悪引けのタイミングで仕掛けたとしても遅くはないと考える

足7:足1-3のスイングに対するメジャードムーブ達成足

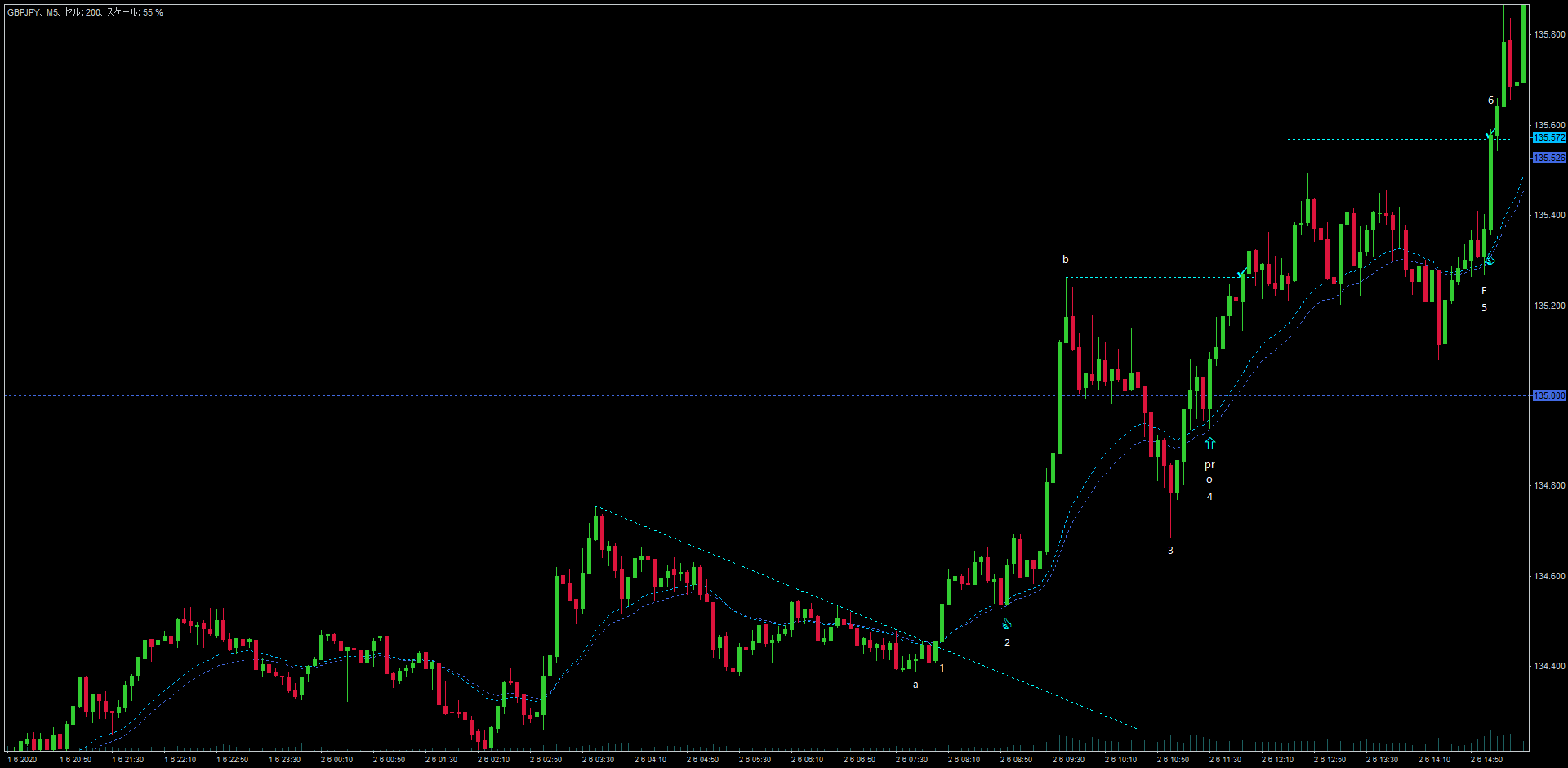

例3:上位時間足のツーレッグ目を意識した押し目買い(GBPJPY 5分足)

2020/6/2 GBPJPY 5分足 ツール:Forex Tester 4、ヒストリカルデータ:Dukascopy Japan

これは流れとしては例1とほぼ一緒ですが、例1よりはほんのワンテンポ仕掛けタイミングは遅いイメージです。

a-bまでの上昇は、上位時間足で考えるとワンレッグ分に相当し、調整の下落ののちツーレッグ目が来ると想定できます。

足3で過去に記録した高値付近で反転し、ツーレッグ目が始まったと想定できる直後に出来た押し目(プルバック)の反転を狙って仕掛けます。

足4は包み足で、1本前の足が弱気の陰線ということもあるため、足4はシグナル足でありながら仕掛け足(引けで仕掛ける)に相当する足です。

a-bと同じ値幅が展開されると考えた場合(メジャードムーブ達成、下図参照)、足6の引けがちょうど達成地点のため、利食いポイントといえます(足6は、「実体が大きいクライマックス感のある足」なので、どちらにしても利食いしたい)。

a-bの波動の幅を足3から引くと、足6の高値がちょうど達成地点となる(メジャードムーブ達成)

足2、足6も実はプルバックの反転の仕掛け足候補で、EMAライン地点で反転していることが好材料です。ただ、足2に関しては下降トレンドラインを試すこともある程度想定できるため、やや躊躇しそうになる足と感じます(ストップをaの下に置くのであれば躊躇する必要はないが)。

※より細かい分析

足1:下降トレンドラインをブレイク

足2:トレンドラインブレイク後に生じた最初の押しで仕掛け足候補。2本前の足と1本前の足でミクロダブルボトムを形成し(2回EMA付近を試している)、反転したプルバックの反転パターンの一種

足3:過去に記録した高値付近で反転したことが伺える下影陰線

足4:下ヒゲがダマシの安値となっており、最終的に陽線包み足となった足

足5:一度安値を付けた後上昇を開始し、その直後に生じた1回目の押し目で、ダマシになったことが伺える下ヒゲの長い陽線

足6:強気の大陽線クライマックス足でメジャードムーブ達成足でもある。 ※このあと反転せずにさらに上昇し続けた

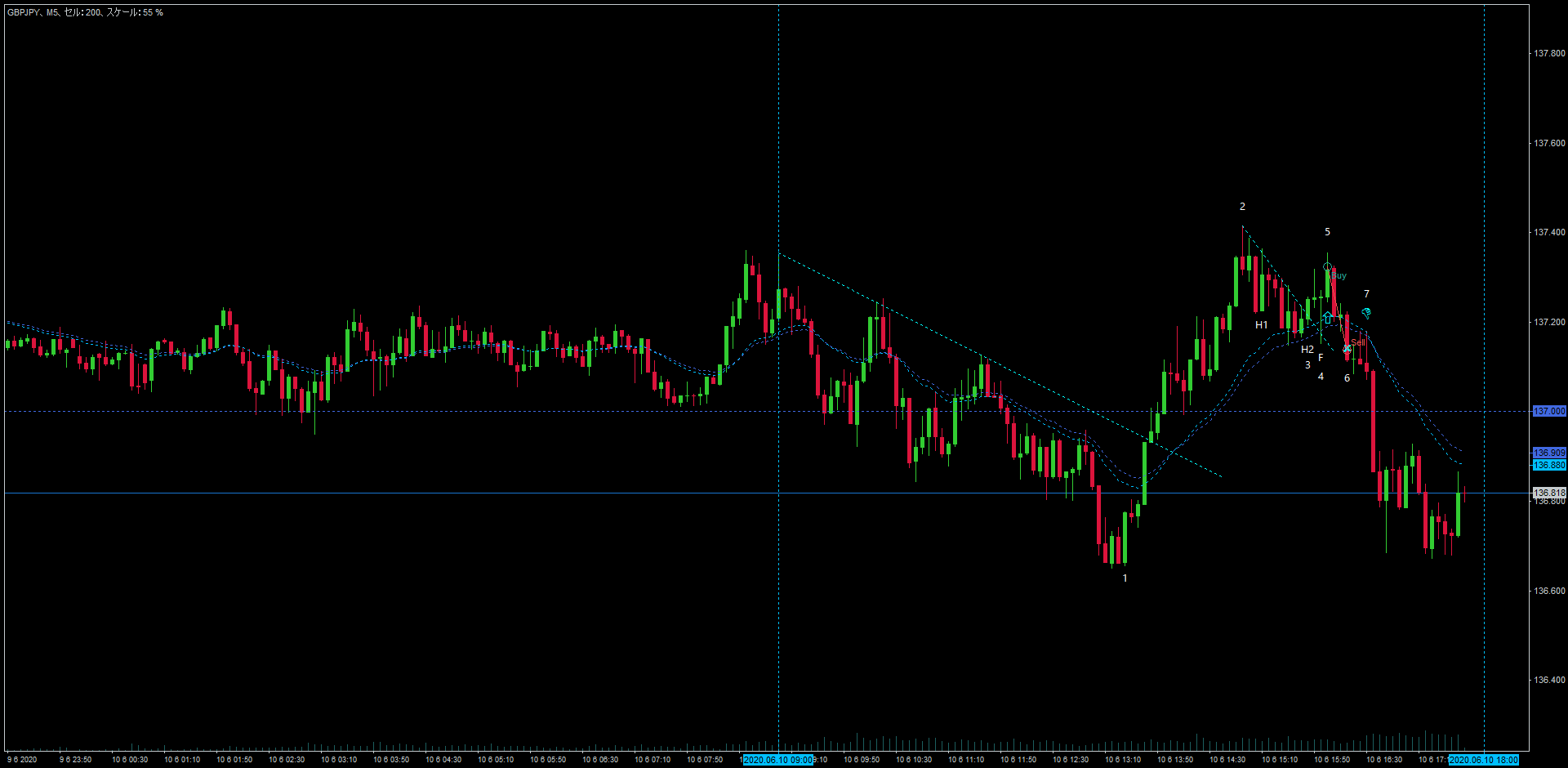

例4:押し目買い失敗パターン(GBPJPY 5分足)

2020/6/10 GBPJPY 5分足 ツール:Forex Tester 4、ヒストリカルデータ:Dukascopy Japan

パターンとしては例1に近い押し目買いパターンですが、失敗(損切り)に終わった例です。

足3でミクロトレンドラインをブレイクし、足4で直近安値を試してから大きく反発したことがわかる下ヒゲの長い十字足で引けたため、非常に優れたシグナル足が形成されたように見えます。

ですが、足5のどのタイミングで買っても足5の高値が直近高値となり、足2の高値すら試すことなく下落して、ストップ(足4の少し下)に到達してしまいました。

「高値更新でエントリーする」という特性上、上記のような「ド高値で買って一直線にストップに到達した」ということも往々にして起こりえます。

そのため大事なのは、優位性が高いと認識しているパターンで仕掛けることだと考えます。

このような失敗パターンが起こりうるからこそストップ(逆指値)を置くのであって、損切りによって資産は減ってしまうわけですが、トレードはこれで完結したと認識する以外にないと考えます(仕方がないと割り切る)。

※より細かい分析

足1:ダウン、アップ、ダウン、アップと展開された安値4本揃いの4本目の大陽線、ここから強い上昇スイングが生じた

足2:足1からのツーレッグの上昇の最高点

足3:ミクロトレンドラインをブレイクした高値2の足

足4:直近安値を試したあと強く反発した下ヒゲの長い陽線十字足

足5:プルバックの反転買いポイント(に見える足)

足6:損切り足

足7:2本連続で上影陰線が形成されており、特に足4以降で買ったブル派の最後の逃げ場となったことが以降の強い下落から伺える(高値2の失敗)

さいごに

このプルバックの反転ほど深い検証を要するものはないというくらい、検証の質と量が肝になります。

プルバックの反転の理屈は簡単ですが、いざリアルチャートでトレードをしてみると仕掛けがうまくいかず、先に逆指値に到達します。

損切りが続くと、この概念を否定したくなるような場面が幾度となくでてくるかと思います。

なぜプルバックの反転のつもりの仕掛けがうまくいかないのか?

私自身が経験した「プルバックの反転の仕掛けパターンがうまくいかない一番の理由」は、法則にあてはめてトレードをしようとしすぎるところにあると考えます。

具体例で示すと、

- 調整のプルバックに対し、高値2や安値2の足が出現したらとりあえず仕掛ける

- 調整のプルバックが25EMAに到達したあとの包み足はとりあえず仕掛ける

- 安値2(高値2)の足がミクロトレンドラインをブレイクしたら仕掛ける(≒パターンブレイクの仕掛け)

といった具合です。

「◯◯が成立したら無条件で仕掛ける」という固定観念に陥ってしまうと、勝率は5割を切って収支もよくてトントン程度に収まってしまいます(だから自動売買は難しい)。

そこから深みにはまると、まだセットアップでもない段階で闇雲に仕掛けるなどトレードが破綻し、収支がマイナスに陥ってしまいかねません。

私は「それなりに検証した」という思う段階でリアルトレード(5分足デイトレ)に移りましたが、最初は全くダメで、仕掛けては損切りの繰り返しでした。

やがて徐々に成功率が上がりプラスになったのですが、あまりの精神的な辛さに5分足のトレードを止めてしまい、そこからトレード自体もしばらく離れました。

「(収支に関係なく)トレードをしていて辛い」と感じる時点で、明らかに検証不足だったと思います。

最初の負け分は授業料、という時代は終わった

※Forex Testerで検証している様子(上画像は私が所有しているForex Tester 2です)

勝とうが負けようがフラットな精神状態で居続けられることこそ、検証の意義があります。

単にスキルを向上させることが検証ではありません。

「最初の負け分(損切り)は授業料」という時代はもう終わっています。

ボルマン本のような本質を突いた書籍の購入や、Forex Testerのような検証ソフトの購入コストこそ「はじめの授業料」であり、これらをもとに十分な検証を繰り返すことで、勝つためのスキルと精神構造を身についた状態でスタートできるからです。

そう考えたら、私達はとてもいい時代にトレードができる環境に恵まれたと感じます(レバレッジの縮小化を除いて)。

関連記事(次の記事)

どの仕掛けに対しても重要な関連性を持っている失敗ブレイクからのトレードに関する記事です:

コメント