それ以外の文章について、今改めて文章を読むと的は外してないと思うもののなかなかにひどい構成・内容だと思うので、ぼちぼちと修正予定。

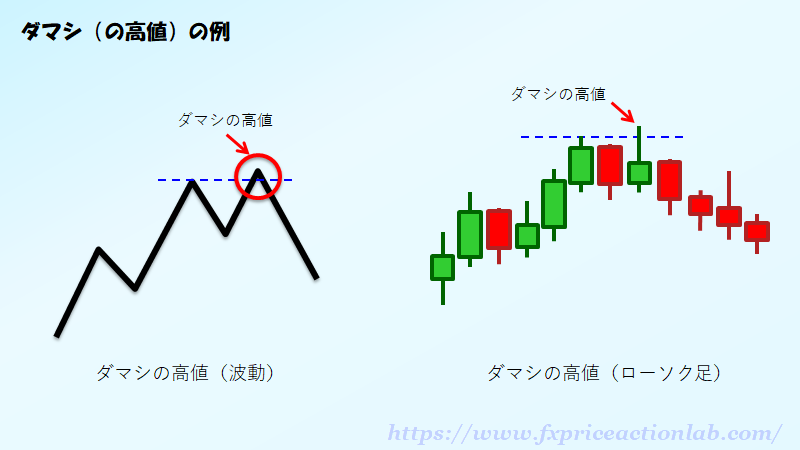

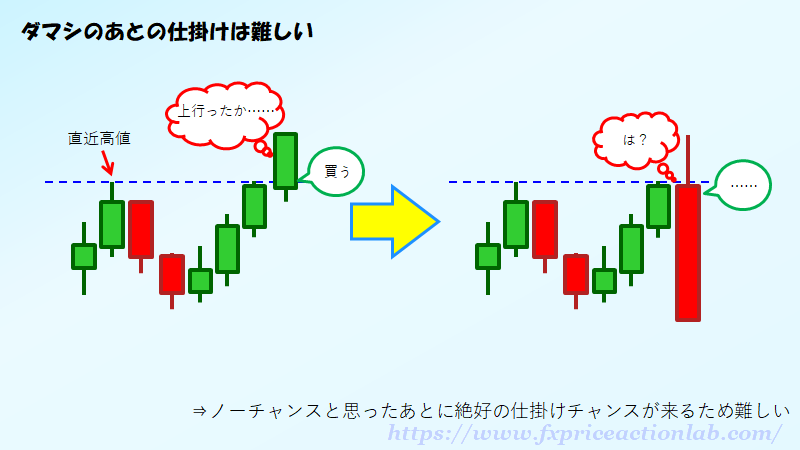

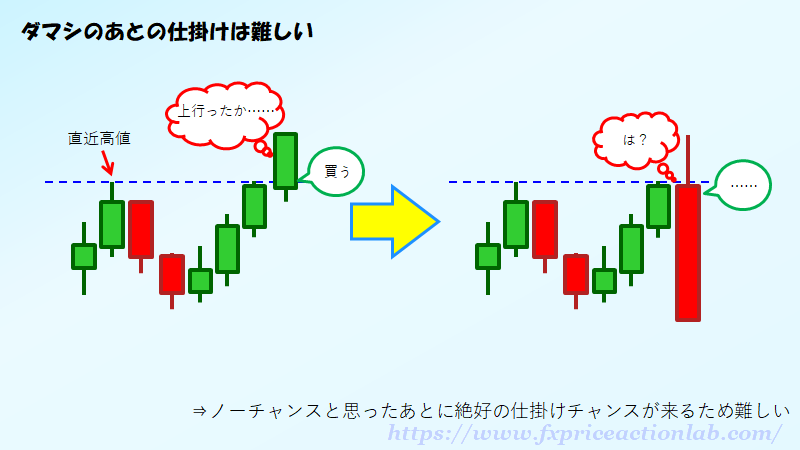

高値を更新したり、ブレイクアウトをしたローソク足が、その方向に進まず反転する現象のことを、ブルックス本やボルマン本では「ダマシ」と呼んでいます。

ダマシに仕掛けてしまうとたちまちポジションが含み損になり、損切りを余儀なくされてしまいます。

しかし、ダマシをうまく活用することができれば、より好条件のポジションを保有することができます。

というのもダマシは、ブル派・ベア派双方が(意図は違えど)同じ方向へ仕掛け、一方的な相場を生み出すダブルの圧力を形成させやすいからです。

そのため、一見「たまたま起こった勝ち目のない展開」に見えるダマシの後の展開で仕掛けられるようになることは、より良いプロフィットファクター(成績)を叩き出すための重要なスキルと考えます。

この記事ではダマシという現象について、ダマシが生じたときの損切り場所、そしてダマシのあとの仕掛けについて紹介します。

「ダマシ」とは

ブルックス本やボルマン本で登場するダマシを、一言で説明すると

- 直近高値や安値を更新したが反転して継続しなかった足(および展開)

- 大衆が意識していると思われるトレンドラインをブレイクしたものの反転した足(および展開)

のことを指します。

ダマシは足1本で説明される展開や、複数の足(波動)によってダマシと解釈する場合もあります。どちらにしても、上記の展開が確認できたときに「ダマシの足ができた」や「さっきのブレイクはダマシだった」などと表現します。

「ダマシ」と「ティーズブレイク」

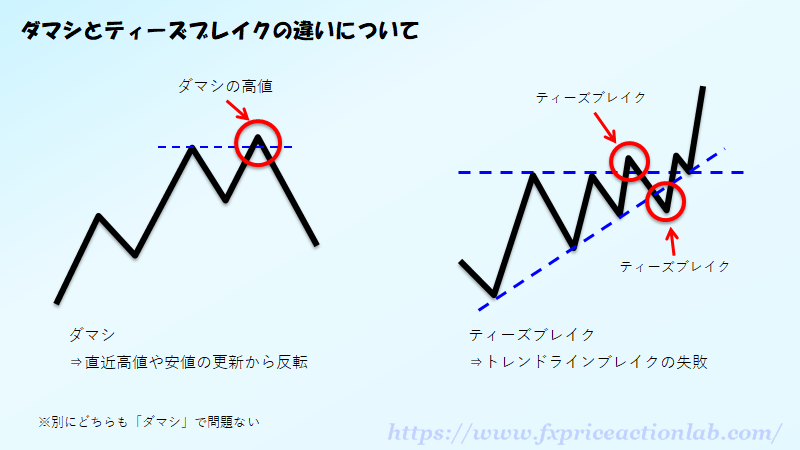

ボルマン本ではダマシと似たような事例を「ティーズブレイク」という用語で説明していることがあります。

ティーズブレイクもダマシも根本的には同じ現象を指していると考えて差し支えないと思いますが、「ブレイク」という言葉から察するに、ティーズブレイクは直近高値・安値の更新では使わず、トレンドライン(斜め・水平両方)のブレイクが失敗に終わったときに限定して呼ばれることが多いです。

そのため、ティーズブレイクもダマシの足であると言えますが、ダマシの高値(安値)はティーズブレイクと呼ばない傾向があります。

2つをあえて定義するのであれば……

- 直近高値や安値を更新したが反転して継続しなかった展開

⇒ダマシ(の高値 or 安値) - 大衆が意識していると思われるトレンドラインをブレイクしたが反転した展開

⇒ティーズブレイク

と分類できます。

また、ティーズブレイクは、ブレイクした足かその次の足でブレイクが失敗に終わったと解釈できる展開になることが多く、ダマシと比べると判断に至るまでがやや早い特徴があります。

なお、ティーズ(tease)は「からかう」というような意味があり、ブレイクアウトで仕掛けたいトレーダーに仕掛けさせるような展開をチャートで見せておきながら、からかうかのように反転した足をティーズブレイクと定義しています。

なぜダマシは発生するのか

いわゆる「ダウ理論」においては、高値を更新したら上昇トレンド継続と定義されているのに、高値を超えた途端反転するなんてなぜだと思われる方もいるかもしれません。

ここではプライスアクション的解釈でダマシが起こる原因について説明します。

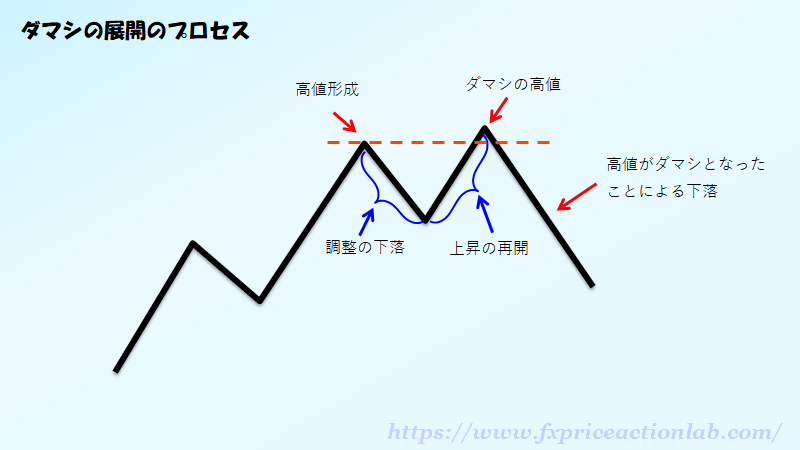

ダマシの展開が起こるプロセス

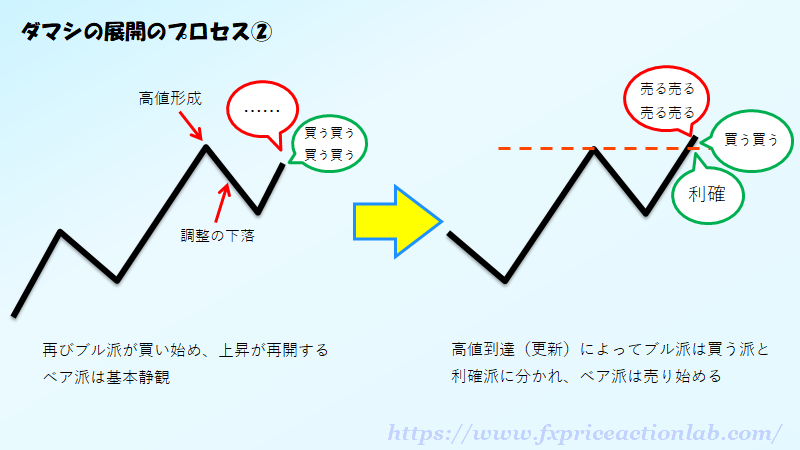

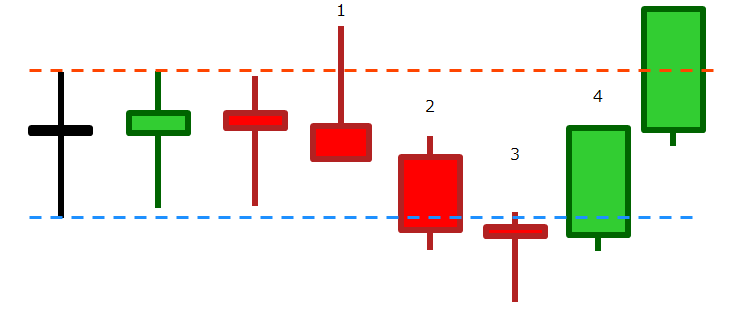

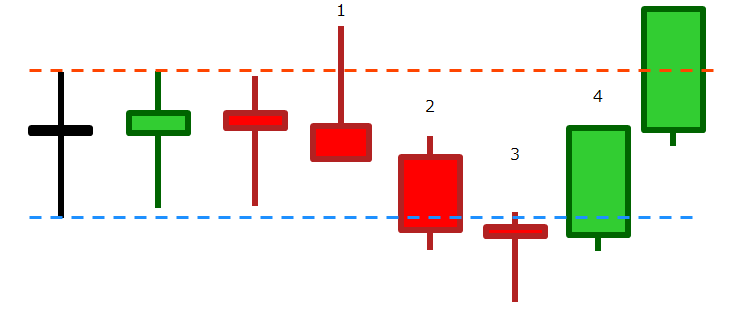

一度高値が形成されてから押しが発生し、再度高値を伺うような展開(下図)を例として、ダマシが発生するプロセスについて考えてみます。

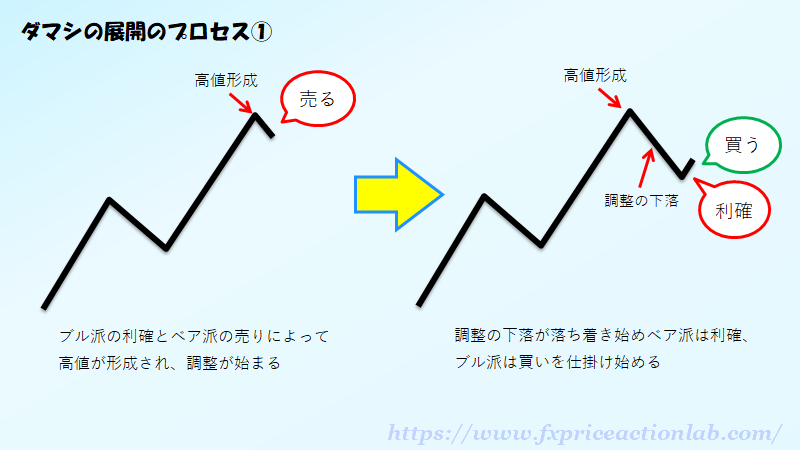

押し(調整)が収まって上昇が始まったのを見てブル派は買いを仕掛けます。ベア派は調整が終わったと解釈して手仕舞う人と高値を明確に抜けるまで保持する人で分かれます。

やがて直近の高値に到達すると、高値更新を根拠に仕掛けたいと考えているブル派が仕掛けるチャンスを伺いますが、同時にダブルトップ形成から下落を待ち望むベア派も待機します。

そして高値更新を基準に仕掛けるブル派ですが、別のブル派はこの高値到達を元に買いポジションを手仕舞っている人もいます。

一方ベア派も、売りを仕掛ける人、持っていたポジションを手仕舞う人、そして高値更新をトリガーにそれが失敗になることを期待して売ろうとするトレーダーがいます。

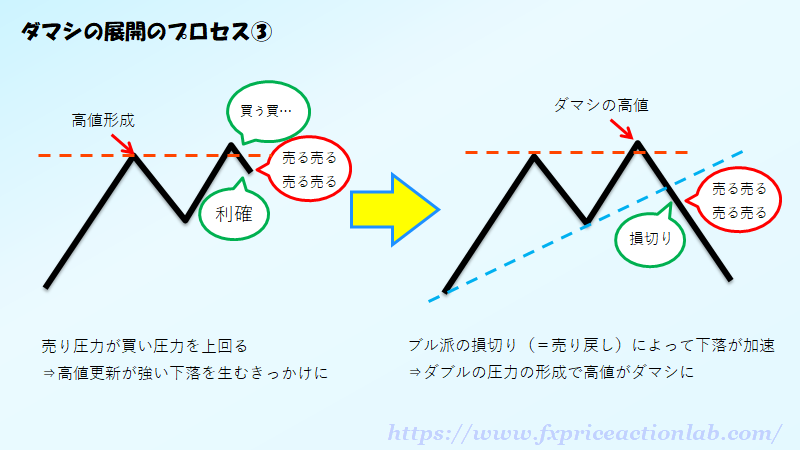

これらのブル派・ベア派の取引量の均衡がベア派側に傾いた時、高値更新をきっかけに下落が始まります。

整理すると、マーケットに参加しているトレーダーは

- 上昇要因

- ・高値更新を根拠に買うブル派

- ・高値更新を根拠に買い戻す(損切りする)ベア派

- 下落要因

- ・高値到達を根拠に売り戻す(利確する)ブル派

- ・高値更新を根拠に売るベア派

- ・高値更新がダマシとなったのを確認して売り戻す(損切りする)ブル派

この5パターンに概ね分類できます。

高値更新を機に下落が始まるとき、仕掛けるブル派が少ないか、仕掛けるベア派が多いか、もしくは両方の条件が揃ったときに起こると考えられます。

なお、ダマシの安値は、上記の逆パターンと解釈して差し支えありません(高値→安値、買う⇔売る、ベア派⇔ブル派)。

ダマシからの反転、ダマシに対する損切りについて

高値更新がダマシになって、下落により高値更新で仕掛けたブル派の損切りポイントを下回った場合、ベア派の売りに加えてブル派の売り戻しが入るためダブルの圧力が起こりやすく、逆方向への強いトレンドを生み出すことがあります。

この展開は早ければ早いほど強い傾向があり、仕掛けるのは勇気と経験が必要となりますが、うまくいけば大きなリワードを獲得しやすい仕掛けとなります(細かい仕掛け方に関しては後述)。

ダマシの高値で買ったブル派の大半が置く損切りポイントは、大きく分けて4ヶ所です:

- 仕掛け足の少し下

- ネックラインの少し下

- 高値ライン(建値)

- 設定しない

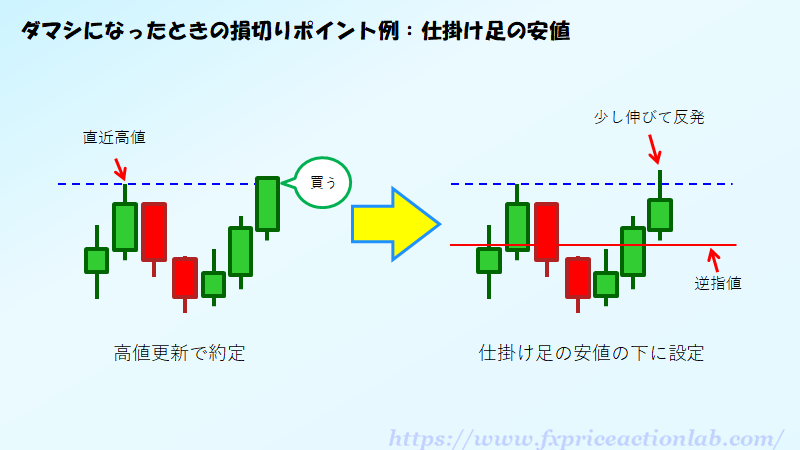

仕掛け足の少し下

高値更新で仕掛けたブル派の最初の損切りポイント候補は仕掛け足の少し下の地点と考えられます。

大きく上昇せずに反転すると損切りポイントを建値や高値ラインに修正する機会がないため、このポイントで損切りを迎えることになります。

高値を更新した足がそのまま下落して損切りポイントまで達した場合、陽線→上影陰線の展開になるため、ベア派が失敗ブレイク後のトレードとして仕掛けるポイントにもなりやすく、結果的にここからダブルの圧力が形成される可能性は高くなります。

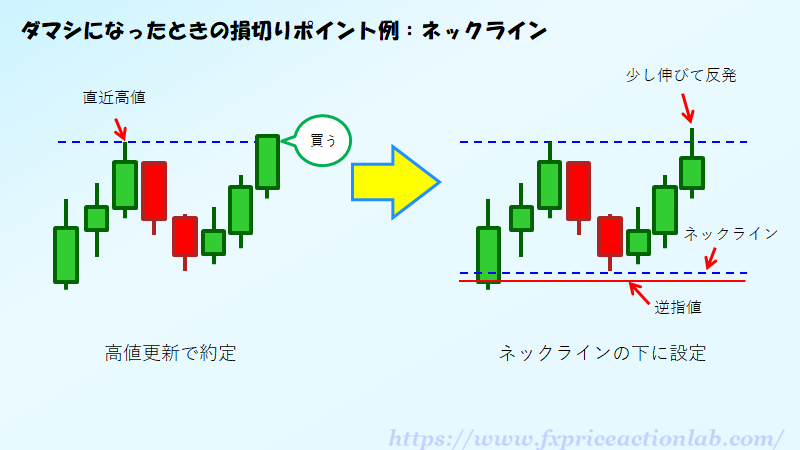

ネックラインの少し下

妥当な損切りポイントを設定するトレーダーの中で最も遠めの設定が、高値に向けて上昇し始める前に付けた安値、いわゆるネックラインの少し下と考えられます。

ここまで下落すると買いを仕掛けたいと思うブル派は一気に少なくなり、ベア派はネックラインのブレイクか、ネックラインで一度戻したのを確認してから仕掛けよう(≒ダブルトップベアフラッグでの仕掛け)と考えます。

ブル派の最後の逃げポイントともいえ、このラインを明確にブレイクすると、ベア派の勢いも増していきます。

もしくは、多くのトレーダーが様子見に周って誰も仕掛けなくなって、トレーディングレンジ(≒バーブワイヤー)の展開になる可能性も一部考えられます。

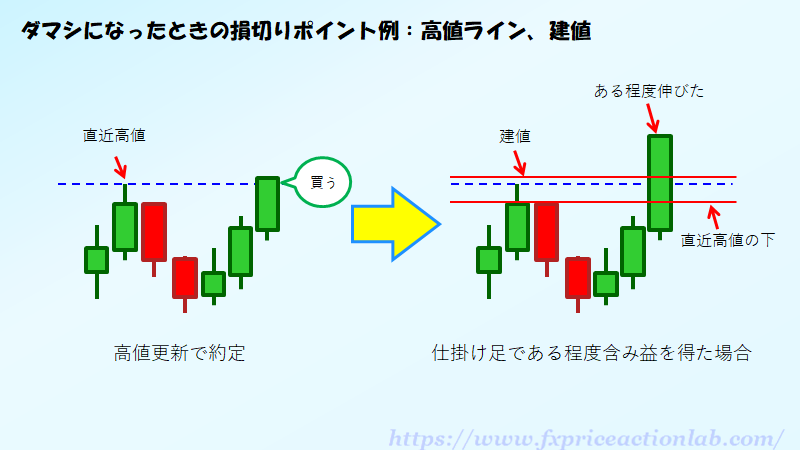

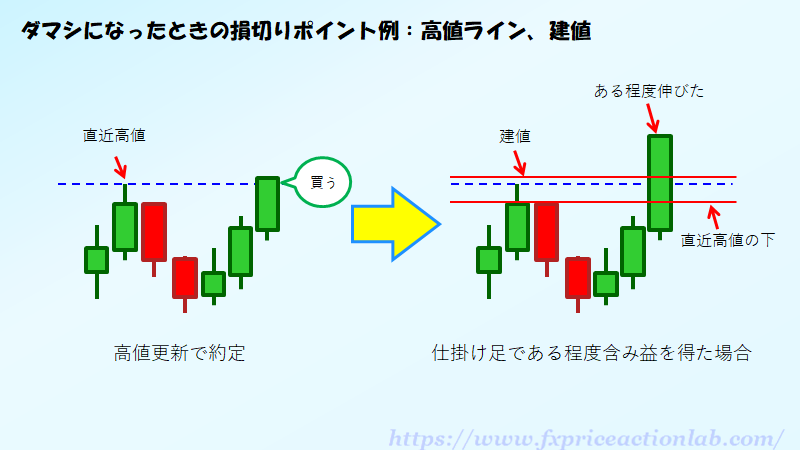

高値ライン(建値)

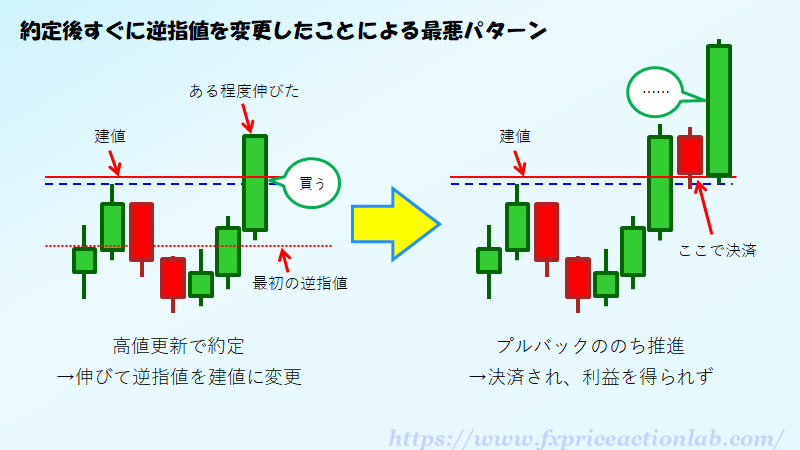

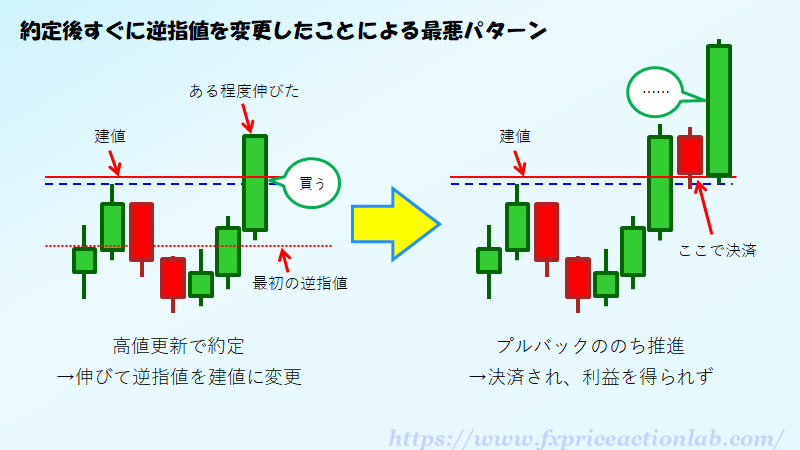

高値を更新した後ある程度トレンド方向へ推進した場合、損失を防ぎたいブル派は高値更新ラインの少し下に損切りを設定します。もしくは建値に設定する人もいるかもしれません。

そのため、高値更新が反転し、高値のラインまで下落した場合、ラインの下抜け(もしくは陽線から陰線に変わったタイミング)で下落が加速する場合があります。

ただ、損切りは一部のトレーダーに限られるため、この展開を持って高値更新の足がダマシになったと解釈するのはやや早いと考えます。

まだ足の引けまで時間がある場合、ライン到達からパターンブレイクプルバックのような展開が生じて再度上昇するシナリオも考えられるからです。

ダマシの高値になったと見せかけてプルバックを経て再度上昇するパターン(≒パターンブレイクプルバック)

損切りを設定しない(非推奨)

一部のトレーダーは損切りを設定してないものと考えられます。

これらのトレーダーはネックラインを下回り、ある程度まで含み損が膨らんでから手仕舞うか、もしくは強制的にロスカットされるまで持ち続けると考えられ、反転したトレンドが継続するための燃料として扱われます(買いポジションを手仕舞うということは売りポジションを持つと同義で、損切りが下落の推進を後押しするため)。

ダマシの足への仕掛けを減らす方法

仕掛けた足がダマシになって損切りポイントに達するのは致し方ないことですが、できる限りダマシの足に仕掛けてしまうことは減らしたいものです。

ダマシへの仕掛けを減らす方法論について、3点挙げます。

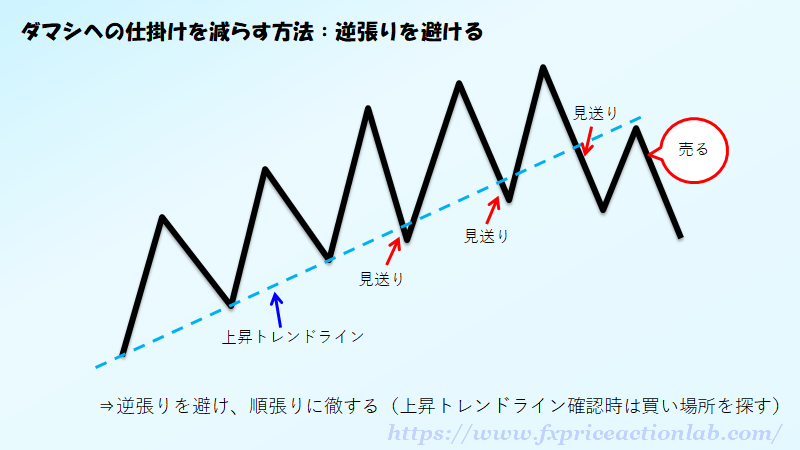

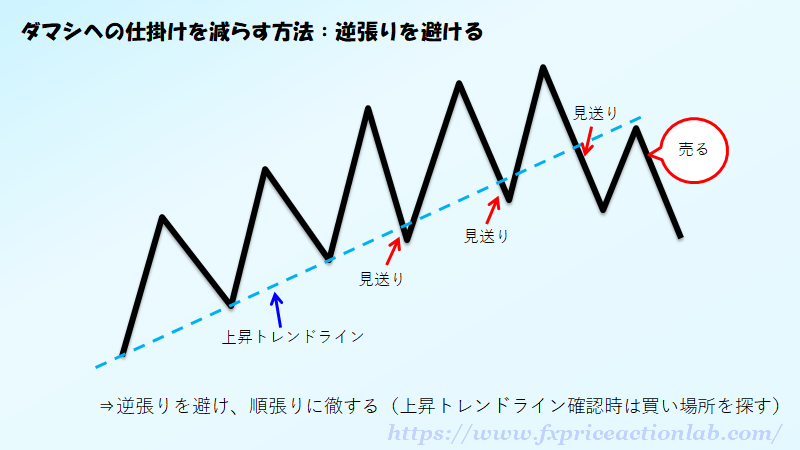

逆張り方向へのブレイクに手を出さない

メジャーな(長く続いた)トレンドラインのブレイクに対する仕掛けは、基本的に逆張りの仕掛けとなります。

そのブレイクがティーズブレイクになる確率はブレイクに至るまでの展開にもよりますが、基本的にブレイクポイントやトレンド形成時に記録した高値などを試す展開が生じるため失敗しやすくなります。

そして、その試しが結果的にトレンドの継続につながった場合、ブレイクアウトでの仕掛けはダマシに終わることになります。

大きいトレンドのブレイク時はプルバックを待ち、そのプルバックがトレンドラインで再び反転したりトレンド形成時の高値を試してダマシになったあとに仕掛けることで、ダマシの足に仕掛ける確率を減らすことができます。

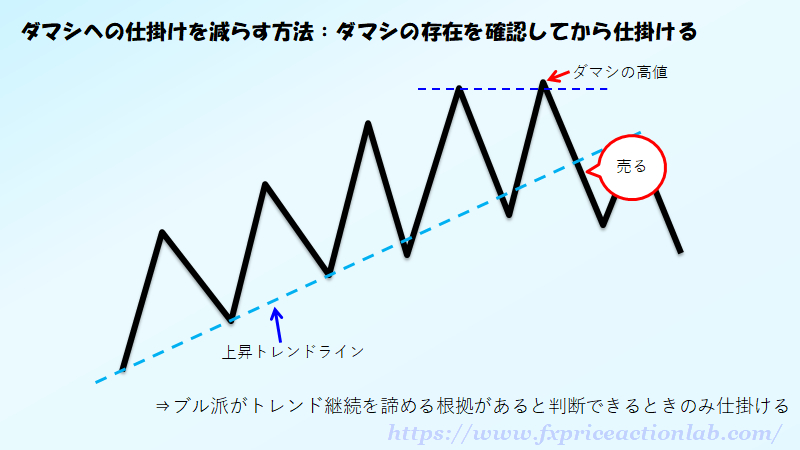

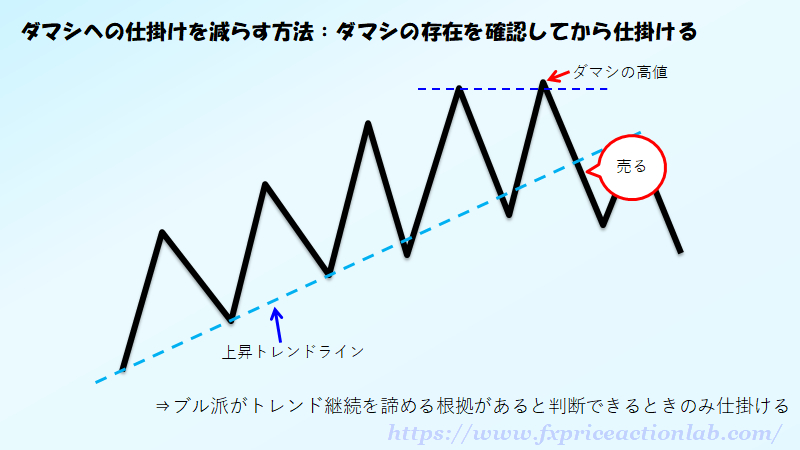

前もってダマシがある展開の後に仕掛ける

メジャーなトレンドラインのブレイクで仕掛ける場合、その前にトレンド方向に対する何らかのダマシの展開を確認してから仕掛けることで、ブレイクアウトの仕掛けが成功する確率は上がると考えられます。

例えば上昇トレンドの場合……

- チャネルラインを上抜けた後に反発して下落した

- ダブルトップの右肩がダマシの高値となった

- アセンディングトライアングの上方向のブレイクがティーズブレイクになった

といったダマシの展開があれば、トレンドラインブレイクやその前後でブル派が売り戻しを行い、ダブルの圧力が生じやすくなると考えられます。

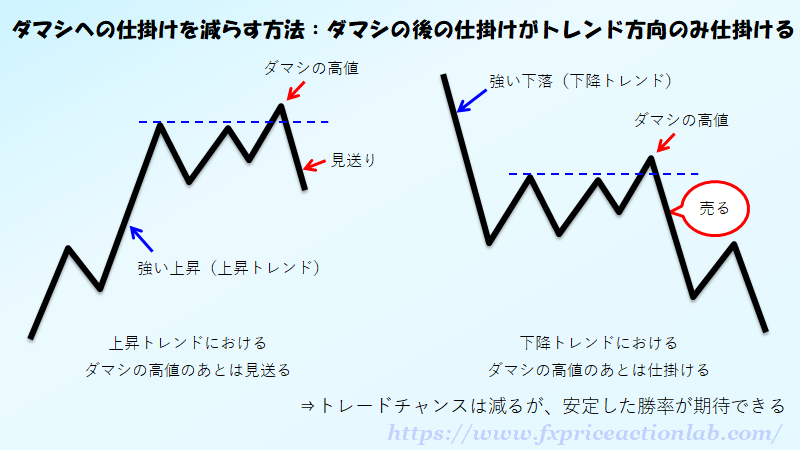

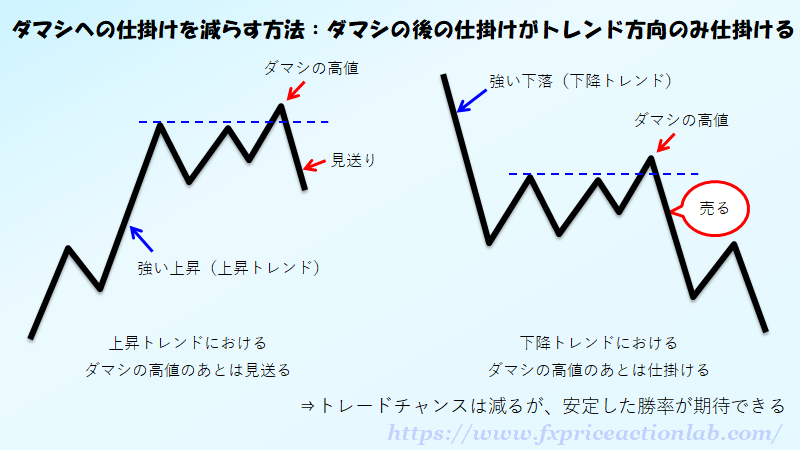

ダマシのあとの仕掛けがトレンド方向のときのみ仕掛ける

例えば「高値更新がダマシとなって下落」……と聞くと、上昇トレンド中の反転(≒逆張り)をイメージしそうになりますが、これがもし下降トレンドにおける一時的なダマシの高値からの下落だとしたら、下落に対する仕掛けはトレンド方向となります。

順張りということで逆張りより優位性(期待勝率)が高いというだけでなく、逆方向への仕掛けが失敗に終わっているという前提がある場合、順張りの仕掛けの優位性は更に上がり、ブル派の損切りを燃料にリワード(含み益)もより大きくなることが期待できます。

勝率を高め、リワードも上げる最も妥当な方法は、「ダマシの後の順張り方向への仕掛け足のみ仕掛けること」と言っても過言ではないかもしれません。

ダマシ「のダマシ」からの仕掛け

「ダマシのダマシ」の例(バーブワイヤー)

ブルックス本では、ダマシによって反転して生じたトレード機会もダマシになってしまう、いわゆる「ダマシのダマシ」についても言及しています。

ダマシ(失敗)のダマシ(Failed Failure)

ダマシや失敗がダマシになって最初にブレイクアウトした方向に再び進むこと。2回目のシグナルになるため、信頼できる。

アル・ブルックス著 井田京子 訳、「プライスアクショントレード入門」(Pan Rolling)用語集より、p.572

ダマシのダマシに関しても、考え方はダマシの後の仕掛けと変わりません。

ダマシの後の仕掛けを行ったトレーダーがダマシであると確認し、損切りを行うであろうポイントで仕掛けることで成功率は上昇します。

これは持論ですが、「ダマシのダマシ」のパターンは……

比較的順張り方向への動きがダマシになる

→ 逆張り方向へ進むがダマシになる

→ 順張り方向へ進む

のほうが、この逆パターン(逆張りからスタート)よりも多いと感じます。そして、上記パターンのほうが成功率、リワードともに大きいという印象がありますが、通貨ペアごとで特徴もあるかと思いますので各自検証の上トレードを実施しますようお願いします。

ダマシのあとの仕掛け例

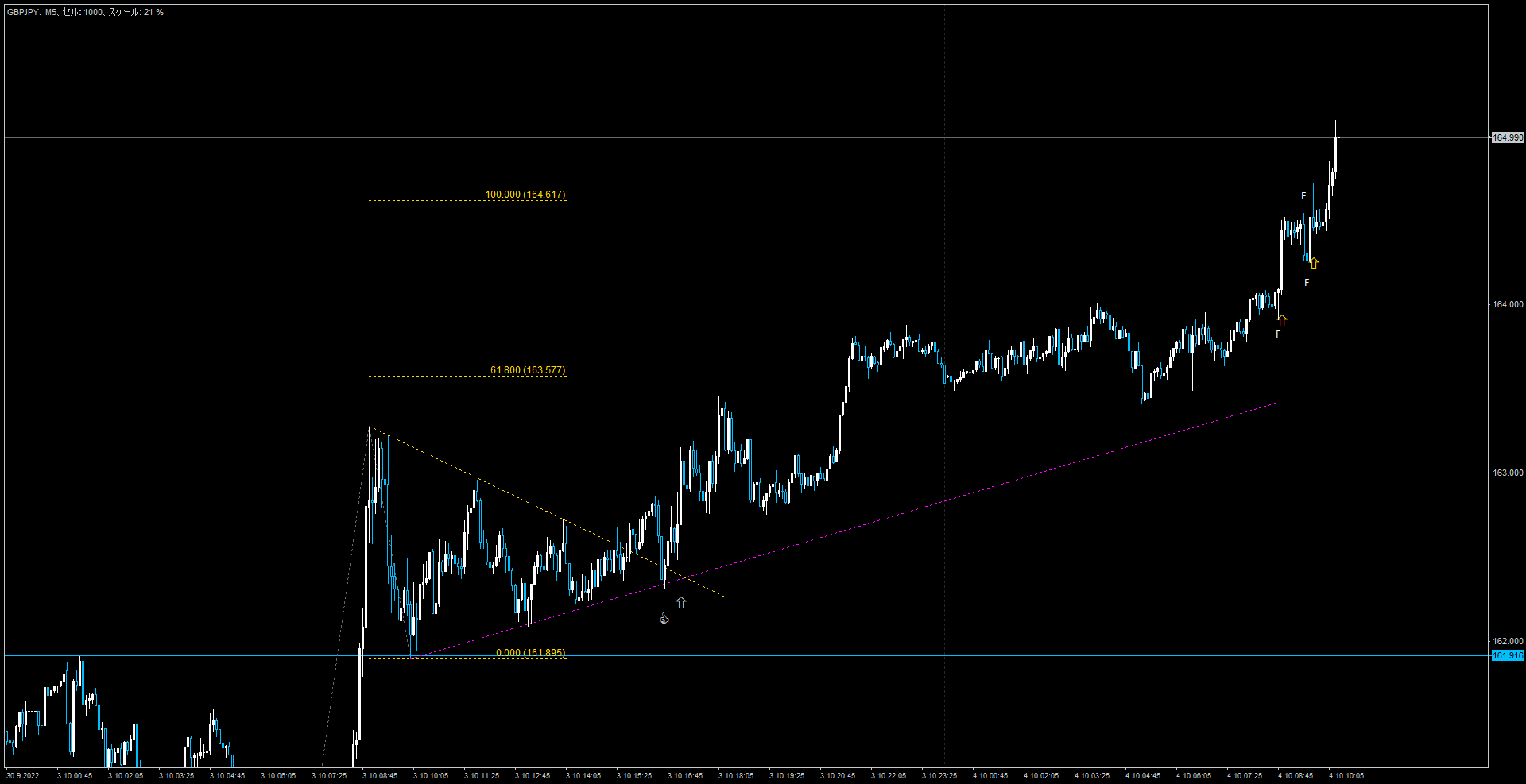

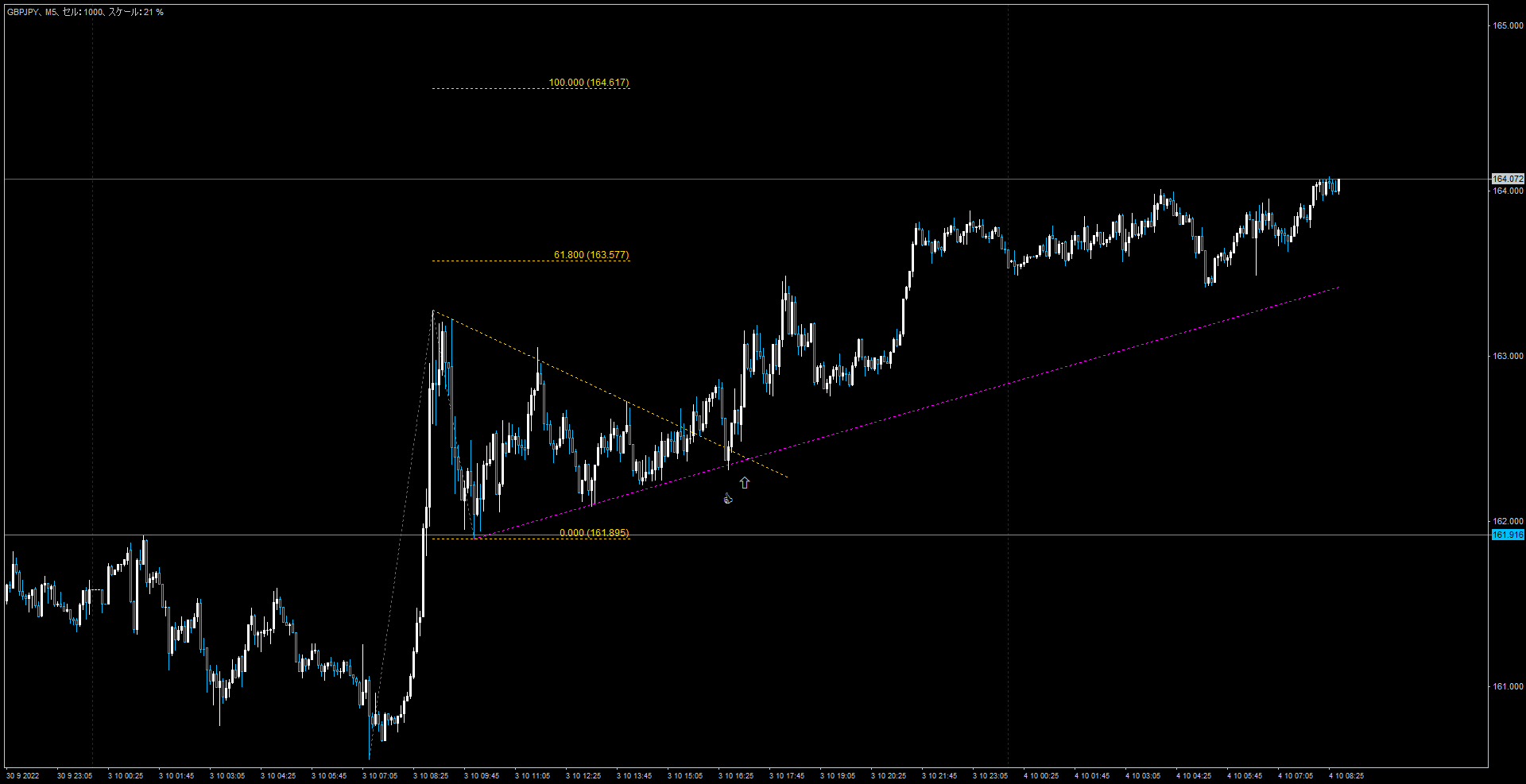

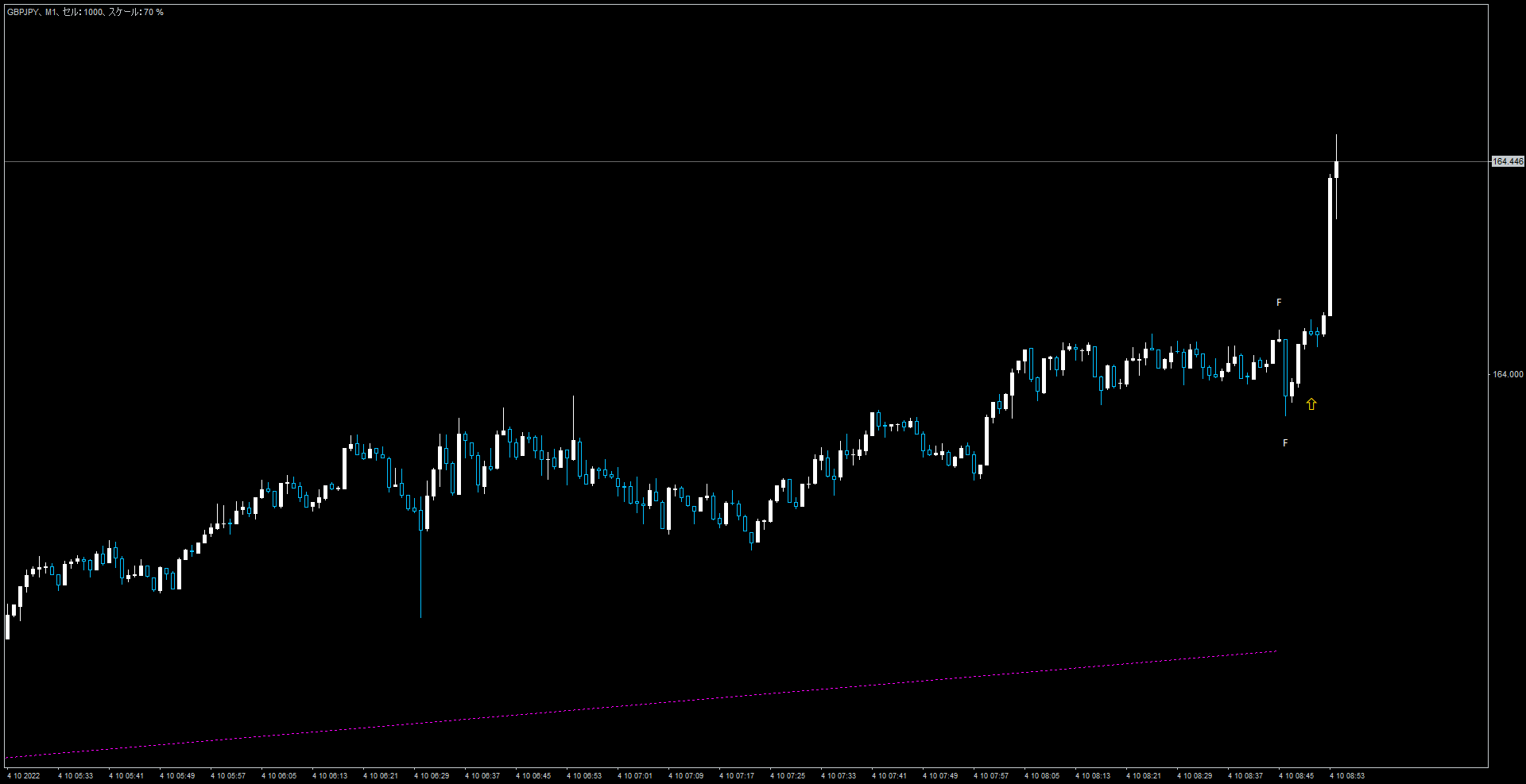

2022/10/4 GBPJPY|バーブワイヤー形成からのダマシのダマシ(スキャルピング寄り)

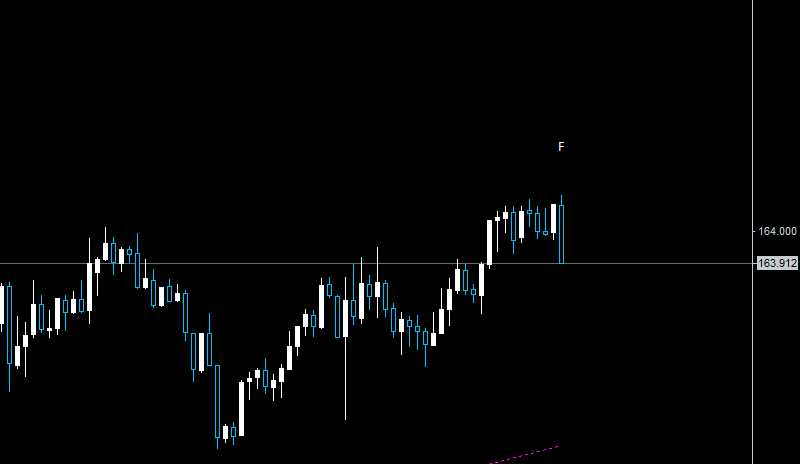

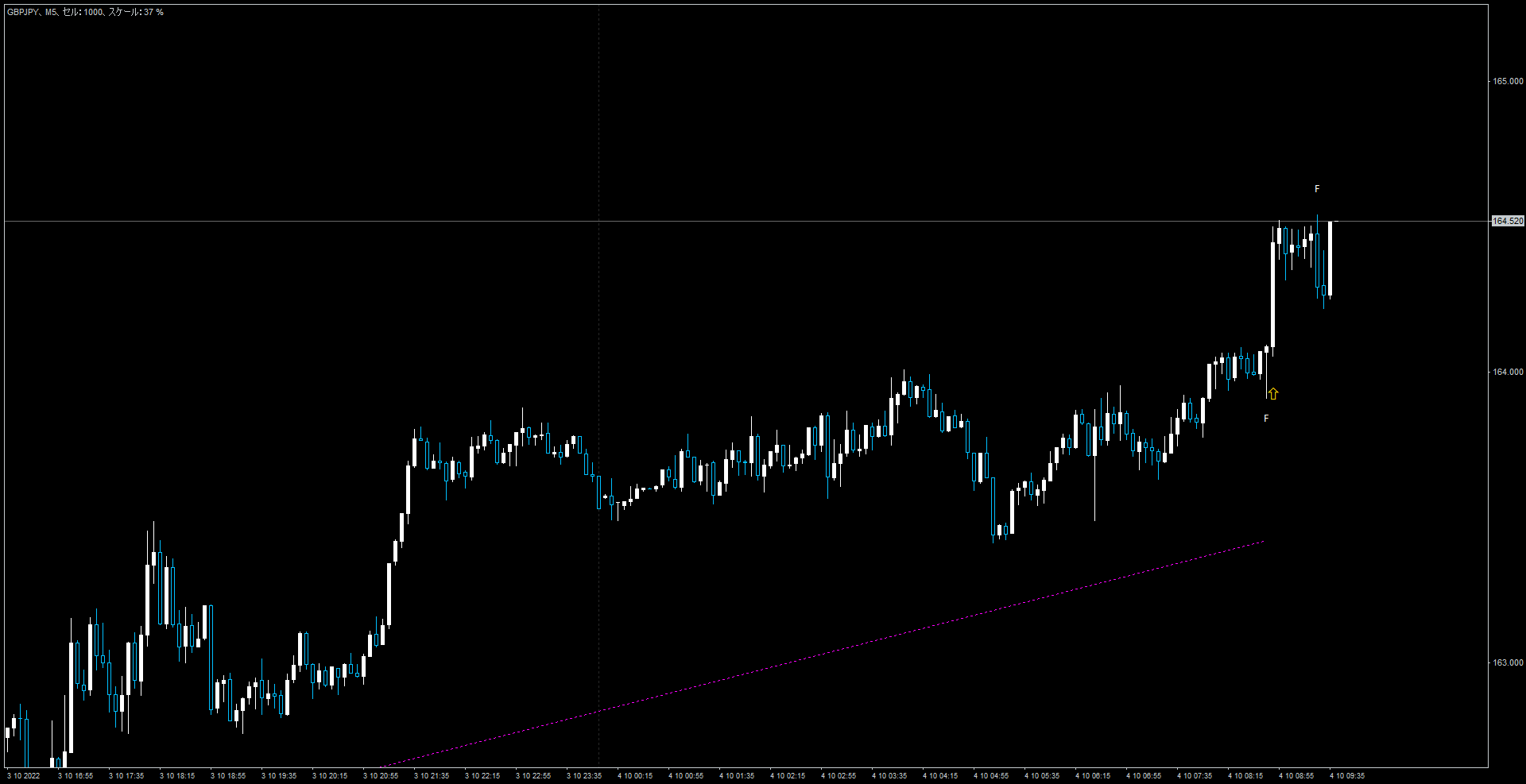

2022/10/4 GBPJPY 5分足

2022年10月4日にポンド円で生じていたダマシのダマシ2連発を紹介します(どちらかというと「バーブワイヤー」で紹介すべき展開かも…?)。

前提(上位足レベル)

前日に強い上昇スパイクが発生、その後の押しが当日高値や先週末高値近辺を試してから反転。メジャードムーブ(≒N波動)を形成する前提で見ると目標値は現在値よりもう少し上にある。

その後ブルフラッグを形成しブレイク、ブレイク後の押しが上昇トレンドライン(マゼンタ)を試しており、ここで買いを仕掛ける余地がありそう。これについても解釈の仕方によっては「ダマシのダマシ」の展開になることを前提としたと仕掛けと言えそうだが(ブルフラッグブレイクからの調整:ダマシ、トレンドラインからの反転:ダマシのダマシ)、今回はその翌日に生じたローソク足レベルでのダマシのダマシについて考察したい。

前提(当日)

寄り付き後一度164円にタッチしてから反転。寄り付き時のレートを下回ったが再度反転し、164円の高値更新を図っている。

1回目のダマシのダマシ

164円近辺でバーブワイヤーを形成したあと、陽線包み足を作って高値を更新する。

直後に急反転し、バーブワイヤーを完全に下抜けする。上抜けが完全にダマシになった。

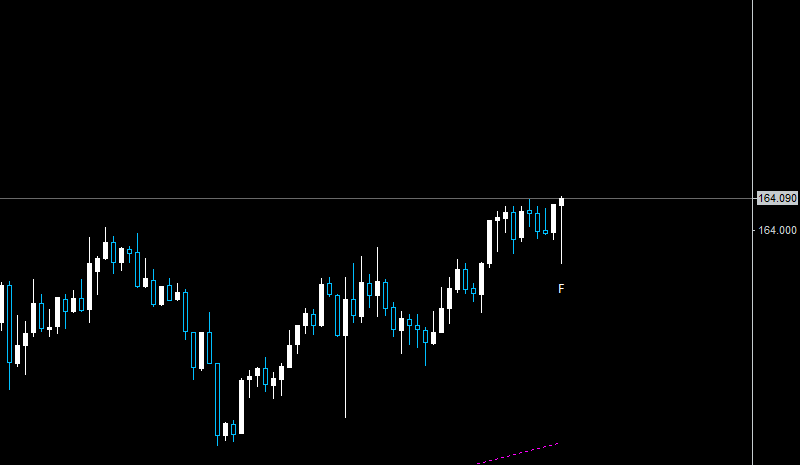

しかし5分足が引けるときには下抜けのダマシがダマシとなる下影陽線の包み足を形成。

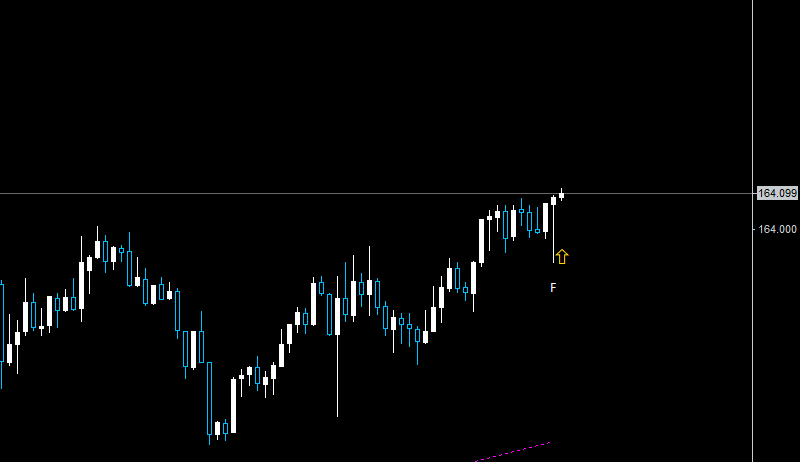

次の足は寄り付き直後はややもつれたが、中盤で一気にブレイクアウトした(下画像)。

仕掛けるなら仕掛け足寄り付き直後(高値更新時)で、ストップはダマシの安値の下に置くのが基本線と考える。164円(トリプルゼロ)のマグネット効果との兼ね合いで仕掛けるべきか否かは意見が分かれるところだとは思うが、パターンとしては「ダマシのダマシ」の典型例と言える。リワードはこの5分足の引けで全部利確しても2.0弱のリワードレシオがあるが、前提のメジャードムーブ達成も加味して一部は残して引っ張りたいところ。

1分足でこの流れを確認すると、宵の明星(最初のダマシ)から明けの明星(2回目のダマシ)の形成が確認できる。本来上位足のトレンド方向は上なので順張りをするなら1回目のダマシのあとのショートは仕掛けず、ダマシのダマシで持ってロングを仕掛けたい。

そしてバーブワイヤーからの最初の上抜けについてはバーブワイヤー形成時特有の「ダマシになりやすい展開」につき、仕掛けは控えたい(仮にこの上抜けがうまくいったとしても、それを見届けてからのバーブワイヤー高値への試しを待ちたい)。

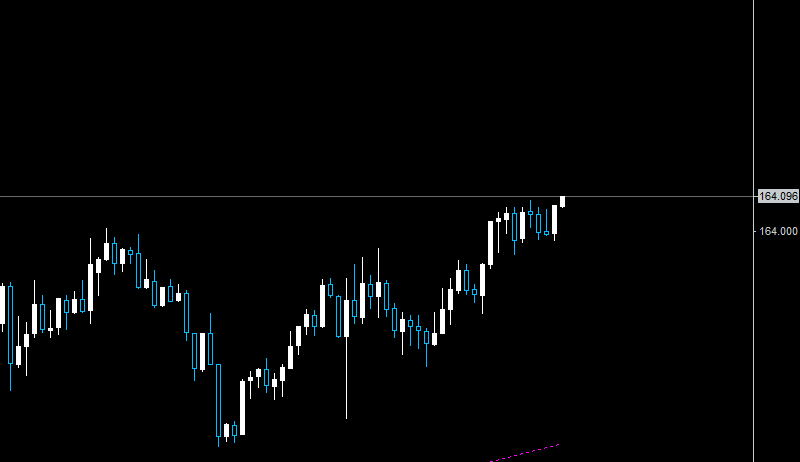

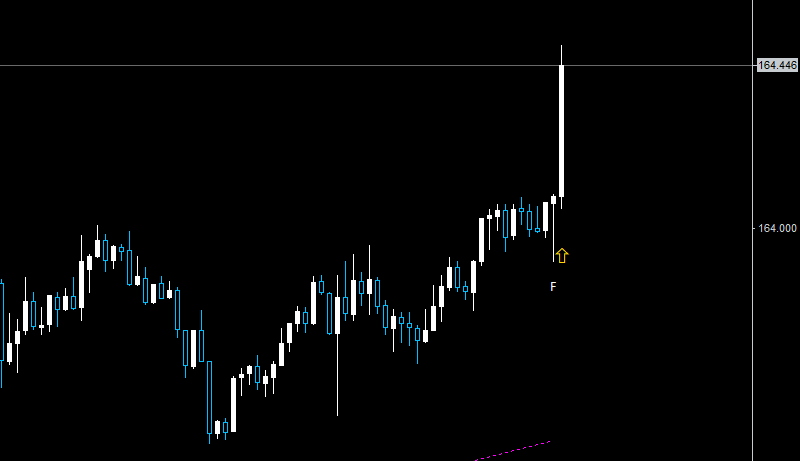

2回目のダマシのダマシ

2回目のダマシのダマシは1回目の直後に生じた。急上昇のあと足6本からなるバーブワイヤーを再度形成したあと高値を上抜ける。

その後急反転し陰線包み足を形成して引ける。この時点では完全にベア派優勢。

今回はベア派勝利……と思わせる上影陰線が継続して出現したあと、強すぎる大陽線の出現でにわかに下抜けもダマシの様相を呈し始める。

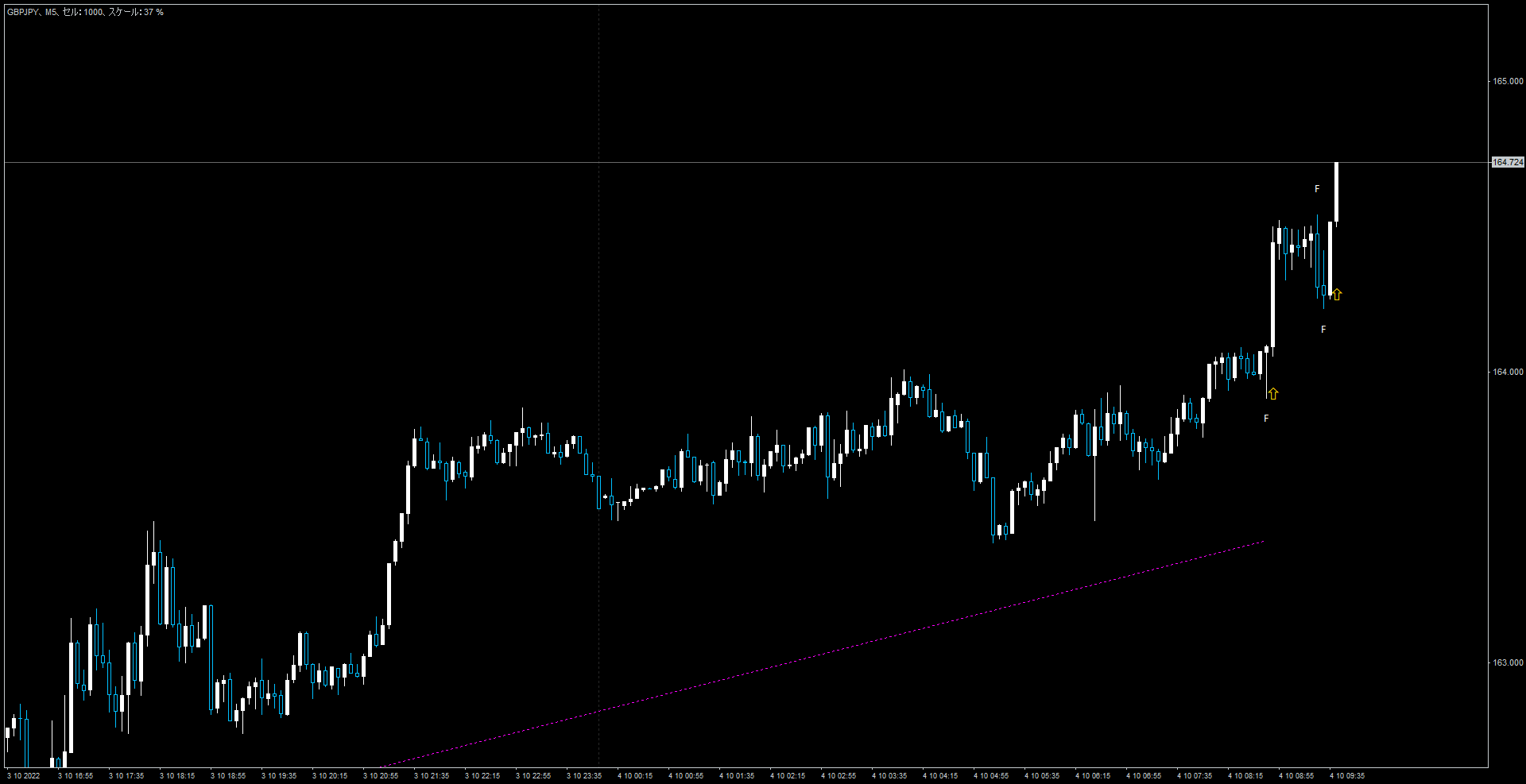

大陽線が引けた後、寄り付きと同時に一気に高値をブレイクする。この陽線の途中でメジャードムーブが達成されており(164.6付近)、この足の仕掛け自体の是非は賛否が問われるところではあるが、典型的なダマシのダマシの展開。

なお仕掛け足は上影陰線で引け、「ダマシのダマシのダマシ」になろうかという雰囲気になったが(無理やり解釈するとメジャードムーブ達成によるデイトレ・スイング勢の利確が入ったか?)、本来置くべきストップの位置(2回目のダマシの下)には到達せず上昇を再開したため、逃げてなければ利益は得られていたと考える(建値で撤退するのも戦略上悪くないが…)。

上画像は1分足。バーブワイヤーをダマシのダマシで抜けた後、直近安値となった足(一番右の「F」の足)の節目(高値)近辺を試してから反転したところを買うのも押し目買いの常套手段ではある。

さいごに

ダマシのダマシからの仕掛けは、場合によっては往復ビンタを食らったあとに仕掛けるトレードになります。というのも、最初のトレードで仕掛けて失敗して、ダマシの後に仕掛けて失敗したあとの仕掛けが「ダマシのダマシ」の仕掛けだからです。

そこからまた仕掛けるのは「まともなトレード」なのか、それとも「リベンジトレードを仕掛けようとしている」のかよく分からなくなり結局仕掛けず、その結果最高の仕掛けを逃す(0勝2敗)……ということを経験したことがある方は多いのではないでしょうか?

もちろん、ダマシのダマシからの仕掛けが必ず成功するという保証はなく、レンジ相場の中で勝手にダマシだと思って仕掛けていた……というような可能性もあるので、ダマシのダマシで仕掛ける際はトレンドやローソク足の展開の速さなどを確認して仕掛けることをオススメします。

高リワードが期待できる、が難しい

ダマシのあとの仕掛けは勝率が高い上にリスクリワードレシオも高い結果が期待できる反面、正直なところ初心者のトレーダーには難しすぎる仕掛けパターンだと思います。

というのも、ダマシのあとの仕掛けを行う少し前まで、逆方向への強い足が形成されていることが多いからです。

その時点で逆方向への展開がくるなんて思いもしないですし、逆方向への展開が実際に表れたときに自信をもって仕掛けるなんてそう簡単にはできないからです(呆然と眺めているだけで終わる)。

そのため、まず知識としてこのようなパターンがあるということを認識したうえで、実際に取引を行う通貨ペア+時間足の過去チャートを用いて練習することを強く推奨します。

効率良くトレーニングを行うためには、リアルタイムのチャートを使ってデモトレードを行うよりもForex Testerなどの検証ソフトを使うほうが圧倒的な時短が望めます。

また、ダマシのあとのトレード(≒失敗ブレイク後のトレード)の検証を行う際は、それ以外のトレード手法を同時に行わず、ダマシのあとだけ仕掛けることを意識したほうがより早い上達が見込めます。

むしろ「ダマシのあとのトレードしか仕掛けなくていいのではないか」……と、私は最近思っています。

簡単な練習プロセス

ほとんど「Forex Testerを利用した検証方法例」記事と同じ内容ですが、ダマシのあとの仕掛け用プロセスとして改めて紹介します。

1. ダマシの足の認識

完成されたチャートからでいいので、ダマシの高値(安値)→逆方向への強い反転の展開が確認できる部分を見つけ出します(パターンは多ければ多いほど理想)。

2. ダマシのプロセスの観察

1.で見つけたパターンについて、Forex Testerで再生→巻き戻しを繰り返して観察を行います。

(ダマシの高値の場合)、上方向にブレイクして「これは上に行ったな……」と思った後の急落を体感してください。そこで仕掛けることになります。

最初のうちは仕掛けまでは行わず、レートの推移を眺めているだけでも練習になります(仕掛けてもいいです)。

3. ダマシの足で仕掛ける練習

まだ未チェックの相場を再生させて、動きの中でダマシからの仕掛けができるようになるように検証を行います。

最初のうちはドンピシャで仕掛けられないかもしれませんが、徐々に慣れて早く気付けるようになると思います。

コメント

やはりダマシには機関投資家が一枚噛んでいるのでしょうか?

> 太郎さん

こんにちは~

「はい、そうです」と力強く断言することはできないのですが、

機関投資家がダマシの展開を「演出している」という説はまことしやかに流れており、

私もたぶんあると思っています。

手口としてよく言われているのは、保ち合い相場(p波動)の終盤で下方向へのブレイクが期待できる展開時に…

① 大口の買いポジションを持ち、上方向へのブレイクを起こす

② ブル派の買いを誘発させる

③ ロングを一斉決済&大口のショートを仕掛ける

④ 上方向へのブレイクをティーズブレイクに持っていく

⑤ 下方向へのブレイク(陰線包み足)を形成させる

⑥ ブル派を損切り(≒売り戻し)に追い込む

⑦ ダブルの圧力発生で機関投資家大勝利

というようなプロセスです。

実に「投機」って感じでやらしいのですが、私達個人トレーダーはそのおこぼれをもらえるのならうまく利用したいですね。